圣杯依然闪耀

圣杯依然闪耀 RSI 永远是我最爱的指标 -- 因为潮汐和回归是这个蓝色星球的生命年轮,这样的轮回也存在于交易世界。而 RSI 就是刻画市场中的潮汐和回归的最好指标之一。

年初我介绍过 Connor's RSI。这次我们将探索 Connors 提出的一个基于短时 RSI 的均值回归策略,重点是介绍策略优化应该从哪些方面入手。

策略概要¶

所有人应该都已经熟悉 RSI 指标了。我们常用的 RSI 指标是基于 6,12 和 24 周期计算出来的。

但是 Larry Connors 认为,2 周期的 RSI 可以更好的反映市场趋势,很可能是技术指标中的圣杯。他把这个观点发表在 2008 年出版的《华尔街的顶级交易员》一书中。在此后的 Connor's RSI 指标中,streak 的 RSI 正是使用 2 周期来计算的。

基于这样的 RSI,Connors 给出了以下均值回归策略:

- 标普 500 指数超过 200 日均线;

- 标普 500 指数的 2 周期 RSI 低于 5;

- 信号发出时,按收盘价买入;

- 当标普 500 高于 5 日均线时卖出。

用交易员的话来讲,这是一个在牛市(指数大于 200 日均线)短线回调(RSI 低于 5)时的买入策略。

因子检验¶

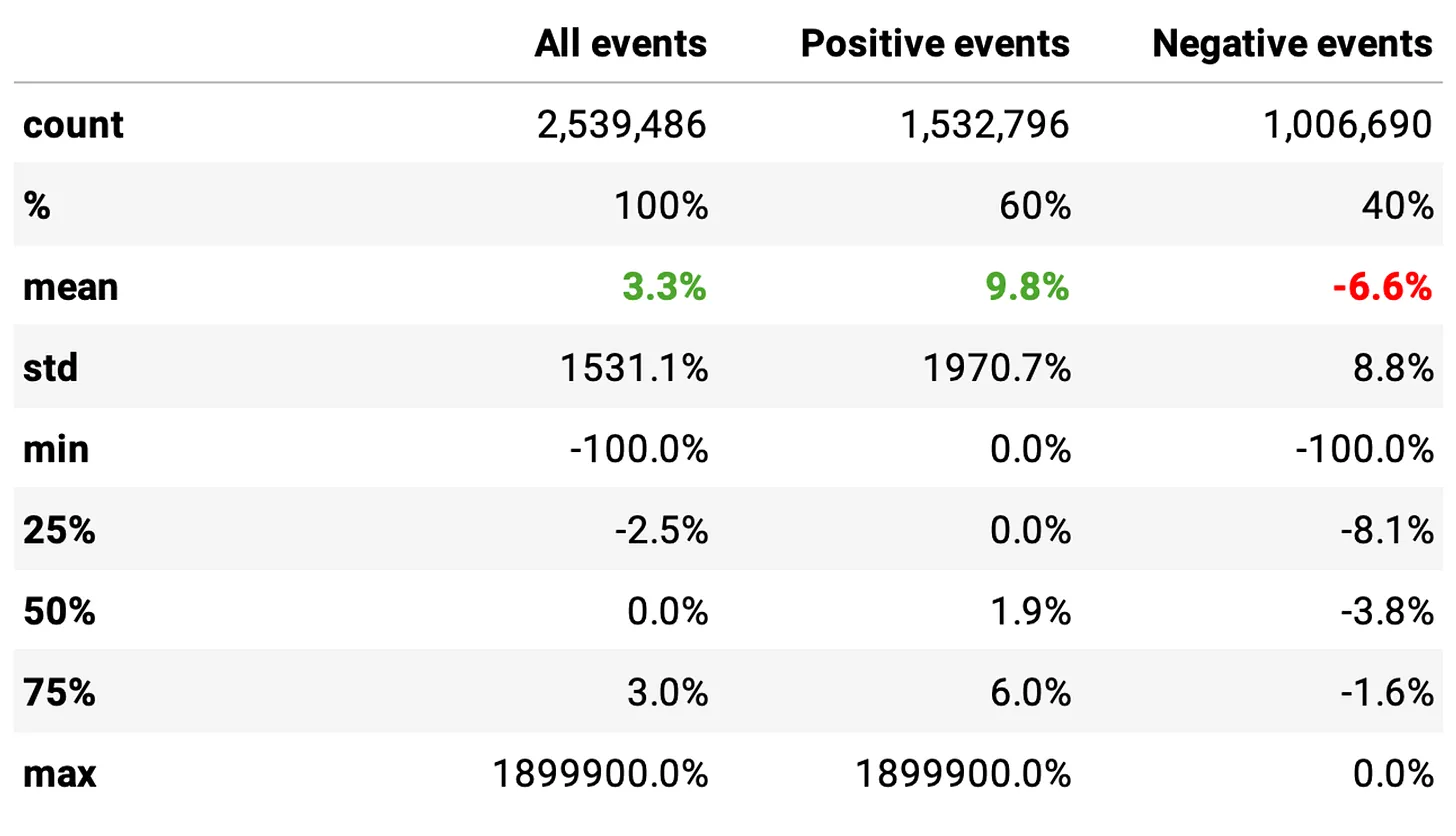

首先 quantitativo 进行了单因子检验。检验方法是对对所有 2 天 RSI 收于 5 以下的标的进行买入并持有 5 天,再计算收益。

这个统计包含了超过 21000 个标的,超过 250 万次事件(标普 500 收于 200 天均线之上)。测试中的亮点:

- 当任何给定股票的 2 天 RSI 低于 5 并在牛市中持有 5 天时,买入其平均回报率为 3.3%;

- 其中 60% 的事件获得正回报,每笔交易的预期回报为 9.8%;

- 40%的交易是负面的,每笔交易的预期回报率为-6.6%;

- 分布呈正偏。

quantitativo 还统计了反过来的情形,即如果我们在每只标的的 2 天 RSI 收于 5 以上时买入每只股票,并在牛市中持有 5 天的数据。我们将得到:

- 当任何给定股票的 2 天 RSI 高于 5 时,买入其预期回报率为 0.3%;

- 交易转为正值的可能性为 52%,预期回报率为 5.5%;

- 交易转为负值的可能性为 48%,预期回报率为 -5.1%。

quantitativo 还对两次测试是否属于同一分布进行了假设检验,结果 p 值远低于 0.05,证明两个分布显著不同。因此,第一次测试中的因子是存在 Alpha 的。

策略回测¶

接下来quantitativo进行了策略回测。这里策略设计如下:

- 使用SPY作为测试标的。

- 当以下条件满足时,在下一次开盘时买入SPY:

- 标普指数的RSI(2)收于5之下

- SPY高于200日均线

- 退出条件

- 当SPY收盘价高于前一天高点,则在下一次开盘时退出。

- 如果SPY收盘价低于200日均线

可以看出,回测策略与Connor提出的策略略有不同。为什么要进行这样的差异化?

这里的差异化,其实就是回测与实盘的差异。Connor给出的策略更理想化,而quantitativo的验证策略则更加接近实盘。这是我们做策略时一定要考虑的。

首先,尽管我们可以用标普500来回测,但在实盘中,更切合实际的方法是购买对应的ETF。这里的SPY就是以标普500为标的的ETF。

第二,Connor的策略是以收盘价买入。如果你的回测系统不够精确的话,最好是以次日开盘价买入。当然,如果你的回测系统和行情数据精确到分钟级,那么在国内,也可以利用集合竞价前一分钟的收盘价计算信号,再以集合竞价买入。

退出条件的差异,可以看成是quantitativo对原策略的一个优化。不过,我并没有看出来这个优化的意义。它的背后似乎并不存在任何交易上的原理支撑。看起来,这更像是quantitativo通过数据做出的过拟合。

Question

quantitativo在本次实验中,使用了长达25年的数据进行测试。如果经过这么长的时间回测,数据表现仍然很好,是否就可以说不存在过拟合?我很想知道你们怎么看。

那么,quantitativo的实验结果又是如何呢?

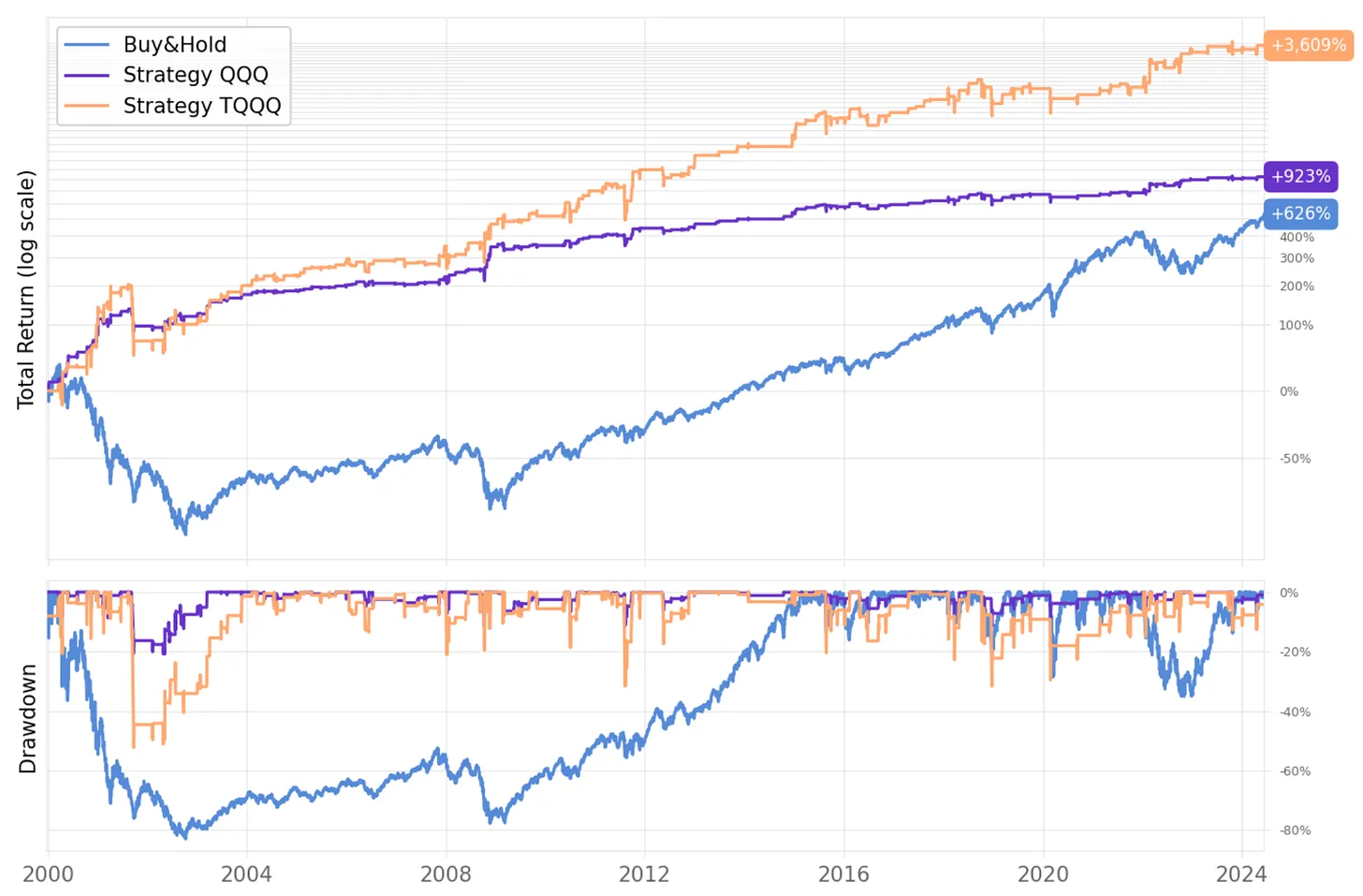

在SPY上的测试简直就是灾难。在整个回测期(25 年)中,使用 SPY 交易此策略提供了 67% 的回报。主要原因是交易次数太少,仅执行了 157 笔交易。

接着quantitativo改用了纳斯达克100指数ETF(QQQ)和三倍杠杆纳斯达克100ETF(TQQQ)。结果表明,在TQQQ上表现不错:

夏普比率分别达到了2.3(QQQ)和1.92(TQQQ),对指数标的而言,是相当不错的指标(特别是与A股对比)。

改进策略:增加因子¶

在前一次实验的基础上,quantitativo增加了资产组合。

他们把资金分成十份(10 slots),用于购买前一天RSI收于5以下的标的;如果universe中有10支以上的标的触发了入场信号,将按市值进行排序,优先考虑市值较小的股票。退出条件改为收盘价低于标的200日均线。

此外,他们还限制只交易流动性较好的标的: 1. 只交易过去3个月内完全没有停牌的标的 2. 如果标的过去3个月日均成交量中位数不足资金份额的20倍,则不纳入

Tip

实际上,在这里quantitativo已经引入了另一个因子,小市值因子,只不过它的权重比较低--是在RSI触发之后才应用权重因子。

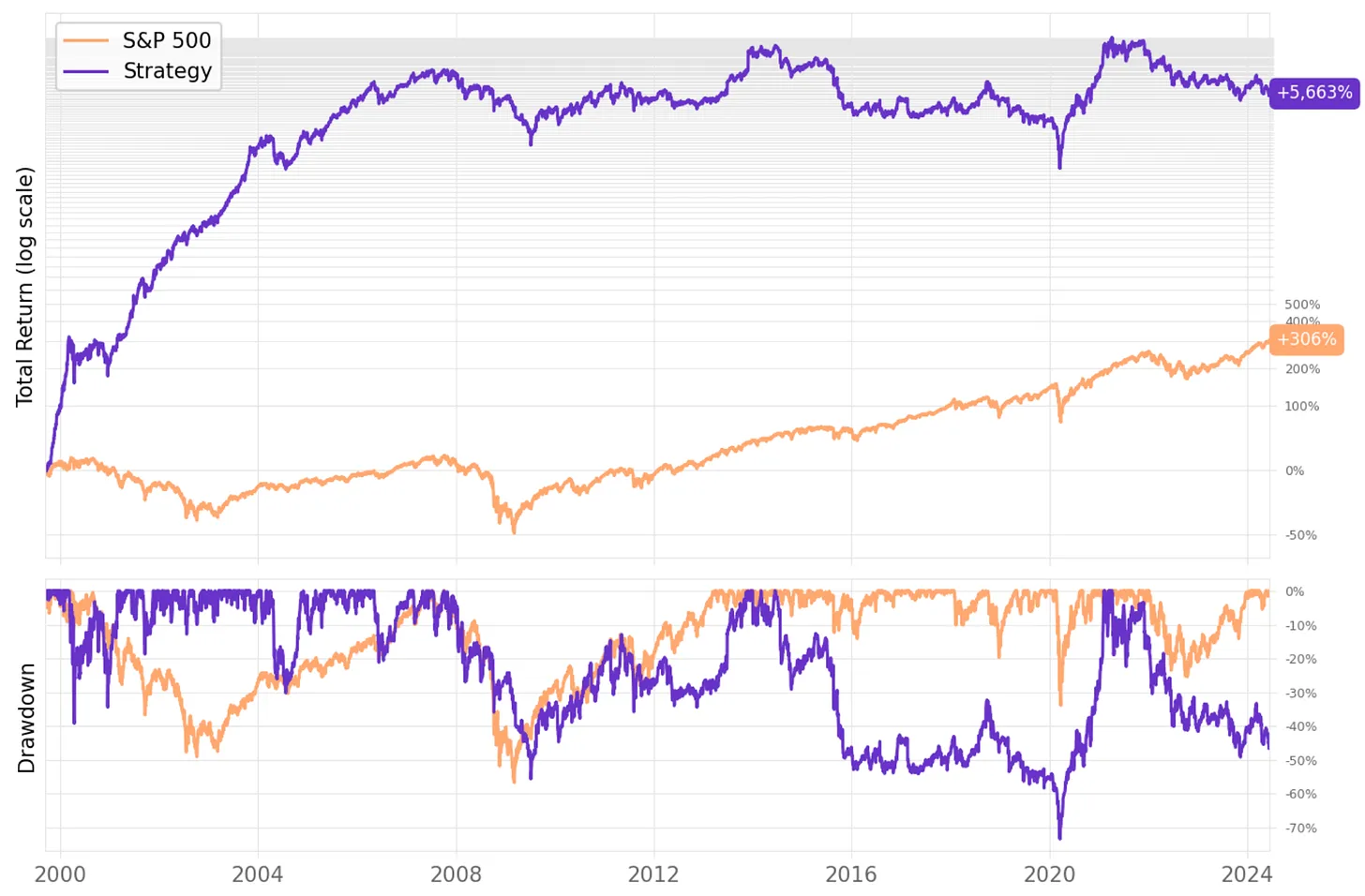

这次的结果很不错,整体年回报率达到17.8%,是基准的3倍。但也存在问题,即所有这些都是在前8-9年实现的。该策略在 2008 年后停止执行,并从那时起输给基准。

原因何在?通过分析25年回测期间进行的11,380笔交易,quantitativo发现了很多退市。这种幼稚方法的问题在于,该策略优先考虑小盘股(在通过流动性过滤器后),它们退市的概率为 +70%。

第二次改进:降低退市风险¶

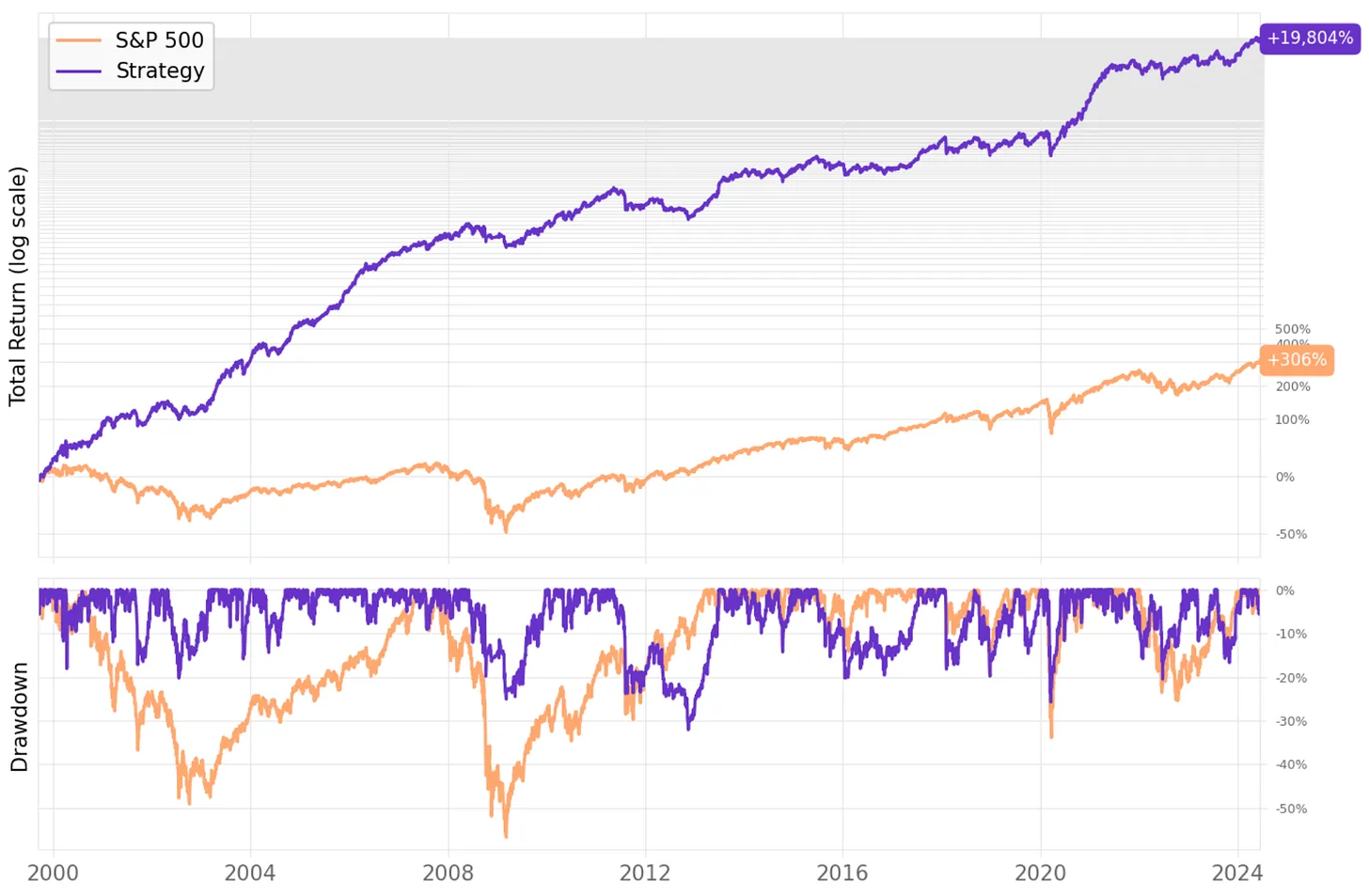

quantitativo再次改进了策略,这次的改进是将universe限制在只交易大型和超大盘股,这些股票的退市概率较低(分别为35%和9%)。

这一次效果非常明显。策略的年化回报达到了23.9%,是同期基准的4倍,夏普达到1.23%,最大回撤为32%,几乎只有标普的一半。

但是,之前就存在的一个问题,交易次数过于频繁仍然存在。现在一年仍然会交易461次。

第三次改进:减少slots¶

之前的实验使用了10个slots,这可能是导致交易次数过多的主要原因。于是,quantitativo将同时持有的标的数减少到2支。

现在,交易笔数由461次/年下降到90笔/年。并且实现30.3%的年回报率,是基准的5倍。

这里抛一个问题,年化上升,夏普会跟着上升吗?多给自己一点思考时间,会比全盘接受别人的观点更好。因此,我不在这里公布答案,你可以在留言问我答案,也可以在quantitativo网站上寻找这个答案。

结论¶

这篇文章介绍了一个基于短时RSI的均值回归策略,并在最后,给出了年化达30.3%的一个实现(未考虑滑点和交易手续费)。

这个策略的内核是短时RSI,尽管这个指标发明以来已经超过45年,但回测结果表明,只要你研究一件事足够深入,就很可能取得成功。

Quote

It's not that I'm so smart; it's just that I stay with problems longer. -- Albert Einstein

这个方案已经值回你的阅读时间,但更为重要的是,我们讨论了策略发现的一般流程和优化角度。我们再梳理一次,作为本篇的结束语:

- RSI代表着潮汐和回归,其背后是人性,因此它永远不会过时。

- 多因子策略也可以以某个因子为主,在交易过程中,以限制条件的方式引入其它因子。

- 文中给出了判断标的流动性强弱的方法,你也可以将其作为一个因子。

- 研发策略的步骤往往从单因子检验开始,再编写简单回测,然后根据回测结果一步步优化。

- 在优化过程中,quantitativo先是使用ETF,然后改用了10个slots,最终回到2个slots的方案。