本周要闻回顾¶

- 高频交易费率或将提升 10 倍

- 巴黎奥运开幕,奥运概念板块新鲜出炉

- 广东私募自查,量化交易、基金规模是否达标成是重点

- 纳斯达克大跌 3.64%,日经指数创 2021 年 10 月来最长连跌记录

下周重要日历¶

- 下周“降息”大潮开启

- 全球股市迎来超级央行周

- 本周将有三支...

本周精选¶

- 圣杯依然闪耀!基于短时 RSI 的均值回归策略

- 看得到,吃不到!7 年 2500 倍的多空策略

- 量化投资顶刊有哪些(一)?

本周要闻回顾¶

- 财联社消息,监管起草了高频交易买卖费用从当前每笔 0.1 元提升至 1 元。有量化私募交易人士表示,手续费超过 5 倍以上,当下策略就没有超额了,从而达到限制高频量化的目的。

当前对高频交易的认定是,每秒超过 300 笔或者全天申报及撤单不超过 2 万笔。 - 巴黎奥运会开幕,与此相关的设施器材、配套设备、体育营销、文化衍生品等领域,均有 A 股企业参赛,包括中集集团、舒华体育、艾比森、洲明科技、元隆雅图等多家上市公司。东方财富、同花顺等顺势推出奥运概念股。

- 21 财经消息,广东证监局组织辖内私募基金开展自查:私募基金管理机构在宣传推介、资金募集、投资运作等业务环节是否合规,是否存在基金产品逾期,是否开展量化交易,是否存在异地经营情形等,量化交易、基金规模是否达标成自查重点。

- 7 月 25 日,纳斯达克 100 指数下跌 3%,创下自 2022 年 12 月以来最大跌幅。日经指数本周继续下跌 5.9%,连跌 8 个交易日,创 2021 年 10 月来最长连跌记录。不过,美股周五全线上涨,道指更是周线 4 连涨。

- 北向资金持续卖出。近 2 周以来累计已减持 307 亿元,月内净卖额达 288 亿元。

- 央行罕见加场MLF操作 稳定月末流动性。7月25日,中国人民银行在月末时点新增一次中期借贷便利(MLF)操作,中标利率为2.3%,较前次下降20个基点。

- 证监会研究谋划进一步全面深化资本市场改革开放的一揽子举措。吴清开展专题座谈会,与 10 家在华外资机构、QFII 代表深入交流,听取意见建议。

下周重要日历¶

- 多家银行下周起降息。7月26日招商银行、平安银行调整了人民币存款挂牌利率表,最高下调幅度为30个基点。广发银行也将在下周下调银行存款。广发银行对记者表示,下周银行存款下调的幅度会与四大行调整幅度保持一致。除了存款之外,大额存单也在下周同步下调。

- 下周全球投资者将迎来超级周。首先,三大央行将公布利率决议。美联储将在周三召开议息会议。此外,几大科技巨头如微软、META、苹果等都将在这一周发布财报。

- 7月31日(周三)统计局将发布PMI指数。前值读数为49.5。8月1日,财新发布制造业PMI。

信息来源:财联社等,通过 Tushare.pro 接口综合汇编。 ¶

基于短时 RSI 的均值回归¶

策略概要¶

所有人应该都已经熟悉 RSI 指标了。我们常用的 RSI 指标是基于 6,12 和 24 周期计算出来的。

但是 Larry Connors 认为,2 周期的 RSI 可以更好的反映市场趋势,很可能是技术指标中的圣杯。他把这个观点发表在 2008 年出版的《华尔街的顶级交易员》一书中。在此后的 Connor's RSI 指标中,streak 的 RSI 正是使用 2 周期来计算的。

基于这样的 RSI,Connors 给出了以下均值回归策略:

- 标普 500 指数超过 200 日均线;

- 标普 500 指数的 2 周期 RSI 低于 5;

- 信号发出时,按收盘价买入;

- 当标普 500 高于 5 日均线时卖出。

用交易员的话来讲,这是一个在牛市(指数大于 200 日均线)短线回调(RSI 低于 5)时的买入策略。

因子检验¶

首先 quantitativo 进行了单因子检验。检验方法是对对所有 2 天 RSI 收于 5 以下的标的进行买入并持有 5 天,再计算收益。

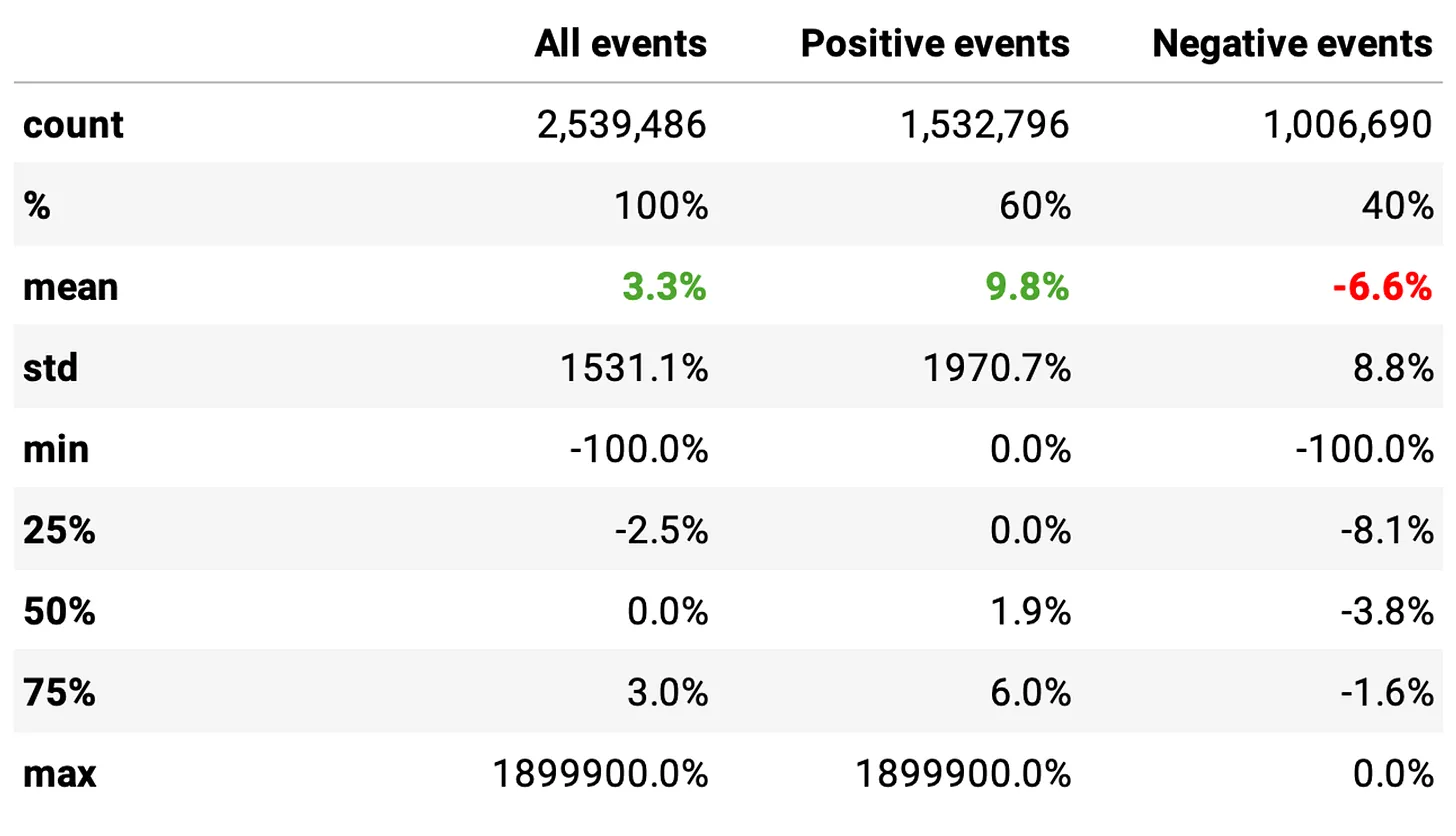

这个统计包含了超过 21000 个标的,超过 250 万次事件(标普 500 收于 200 天均线之上)。测试中的亮点:

- 当任何给定股票的 2 天 RSI 低于 5 并在牛市中持有 5 天时,买入其平均回报率为 3.3%;

- 其中 60% 的事件获得正回报,每笔交易的预期回报为 9.8%;

- 40%的交易是负面的,每笔交易的预期回报率为-6.6%;

- 分布呈正偏。

quantitativo 还统计了反过来的情形,即如果我们在每只标的的 2 天 RSI 收于 5 以上时买入每只股票,并在牛市中持有 5 天的数据。我们将得到:

- 当任何给定股票的 2 天 RSI 高于 5 时,买入其预期回报率为 0.3%;

- 交易转为正值的可能性为 52%,预期回报率为 5.5%;

- 交易转为负值的可能性为 48%,预期回报率为 -5.1%。

quantitativo 还对两次测试是否属于同一分布进行了假设检验,结果 p 值远低于 0.05,证明两个分布显著不同。因此,第一次测试中的因子是存在 Alpha 的。

策略回测¶

接下来 quantitativo 进行了策略回测。这里策略设计如下:

- 使用 SPY 作为测试标的。

- 当以下条件满足时,在下一次开盘时买入 SPY:

- 标普指数的 RSI(2) 收于 5 之下

- SPY 高于 200 日均线

- 退出条件

- 当 SPY 收盘价高于前一天高点,则在下一次开盘时退出。

- 如果 SPY 收盘价低于 200 日均线

可以看出,回测策略与 Connor 提出的策略略有不同。为什么要进行这样的差异化?

这里的差异化,其实就是回测与实盘的差异。Connor 给出的策略更理想化,而 quantitativo 的验证策略则更加接近实盘。这是我们做策略时一定要考虑的。

首先,尽管我们可以用标普 500 来回测,但在实盘中,更切合实际的方法是购买对应的 ETF。这里的 SPY 就是以标普 500 为标的的 ETF。

第二,Connor 的策略是以收盘价买入。如果你的回测系统不够精确的话,最好是以次日开盘价买入。当然,如果你的回测系统和行情数据精确到分钟级,那么在国内,也可以利用集合竞价前一分钟的收盘价计算信号,再以集合竞价买入。

退出条件的差异,可以看成是 quantitativo 对原策略的一个优化。不过,我并没有看出来这个优化的意义。它的背后似乎并不存在任何交易上的原理支撑。看起来,这更像是 quantitativo 通过数据做出的过拟合。

Question

quantitativo 在本次实验中,使用了长达 25 年的数据进行测试。如果经过这么长的时间回测,数据表现仍然很好,是否就可以说不存在过拟合?我很想知道你们怎么看。

那么,quantitativo 的实验结果又是如何呢?

在 SPY 上的测试简直就是灾难。在整个回测期(25 年)中,使用 SPY 交易此策略提供了 67% 的回报。主要原因是交易次数太少,仅执行了 157 笔交易。

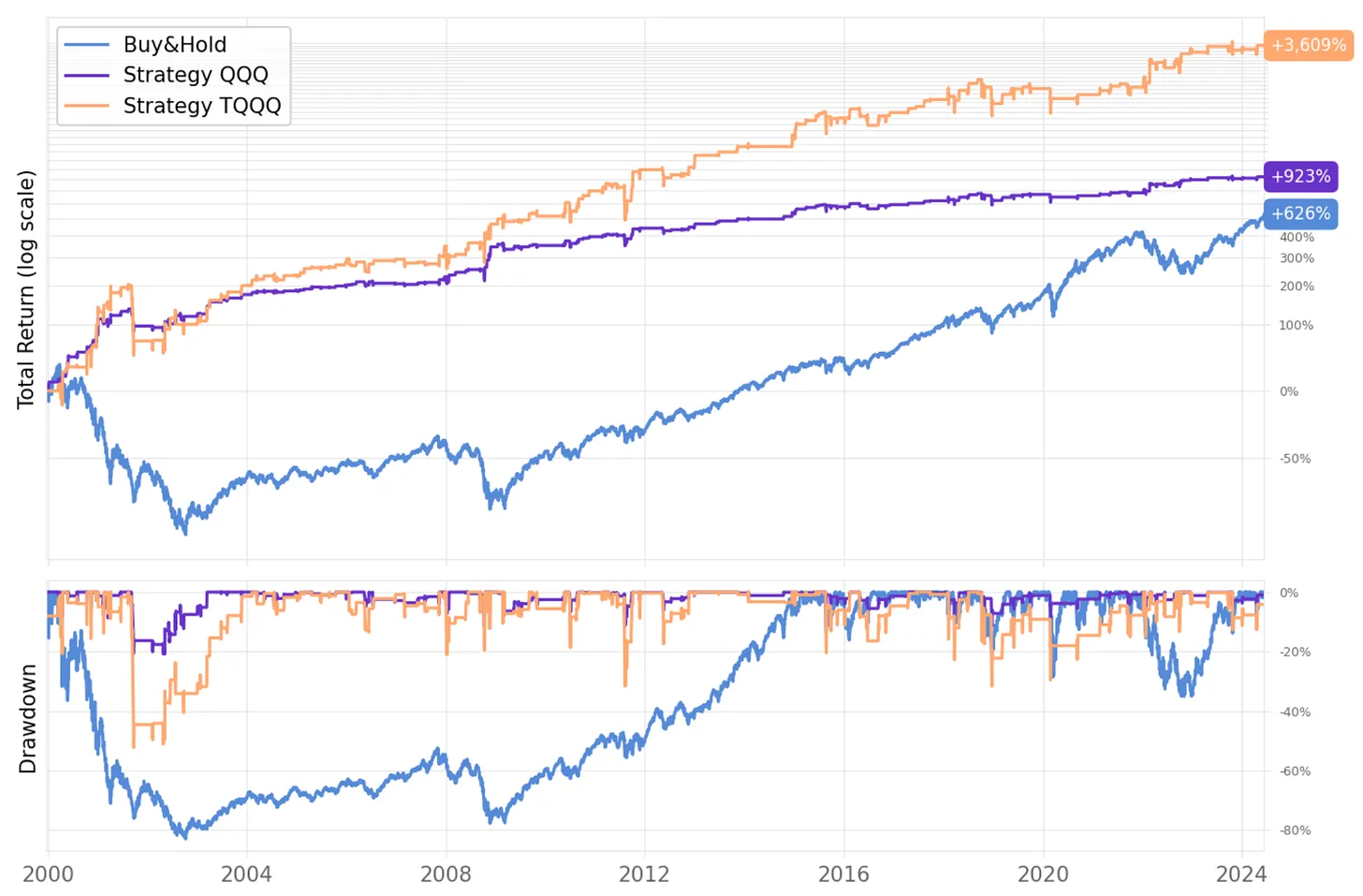

接着 quantitativo 改用了纳斯达克 100 指数 ETF(QQQ)和三倍杠杆纳斯达克 100ETF(TQQQ)。结果表明,在 TQQQ 上表现不错(见前图):

夏普比率分别达到了 2.3(QQQ)和 1.92(TQQQ),对指数标的而言,是相当不错的指标(特别是与 A 股对比)。

改进策略:增加因子¶

在前一次实验的基础上,quantitativo 增加了资产组合。

他们把资金分成十份 (10 slots),用于购买前一天 RSI 收于 5 以下的标的;如果 universe 中有 10 支以上的标的触发了入场信号,将按市值进行排序,优先考虑市值较小的股票。退出条件改为收盘价低于标的 200 日均线。

此外,他们还限制只交易流动性较好的标的: 1. 只交易过去 3 个月内完全没有停牌的标的 2. 如果标的过去 3 个月日均成交量中位数不足资金份额的 20 倍,则不纳入

Tip

实际上,在这里 quantitativo 已经引入了另一个因子,小市值因子,只不过它的权重比较低--是在 RSI 触发之后才应用权重因子。

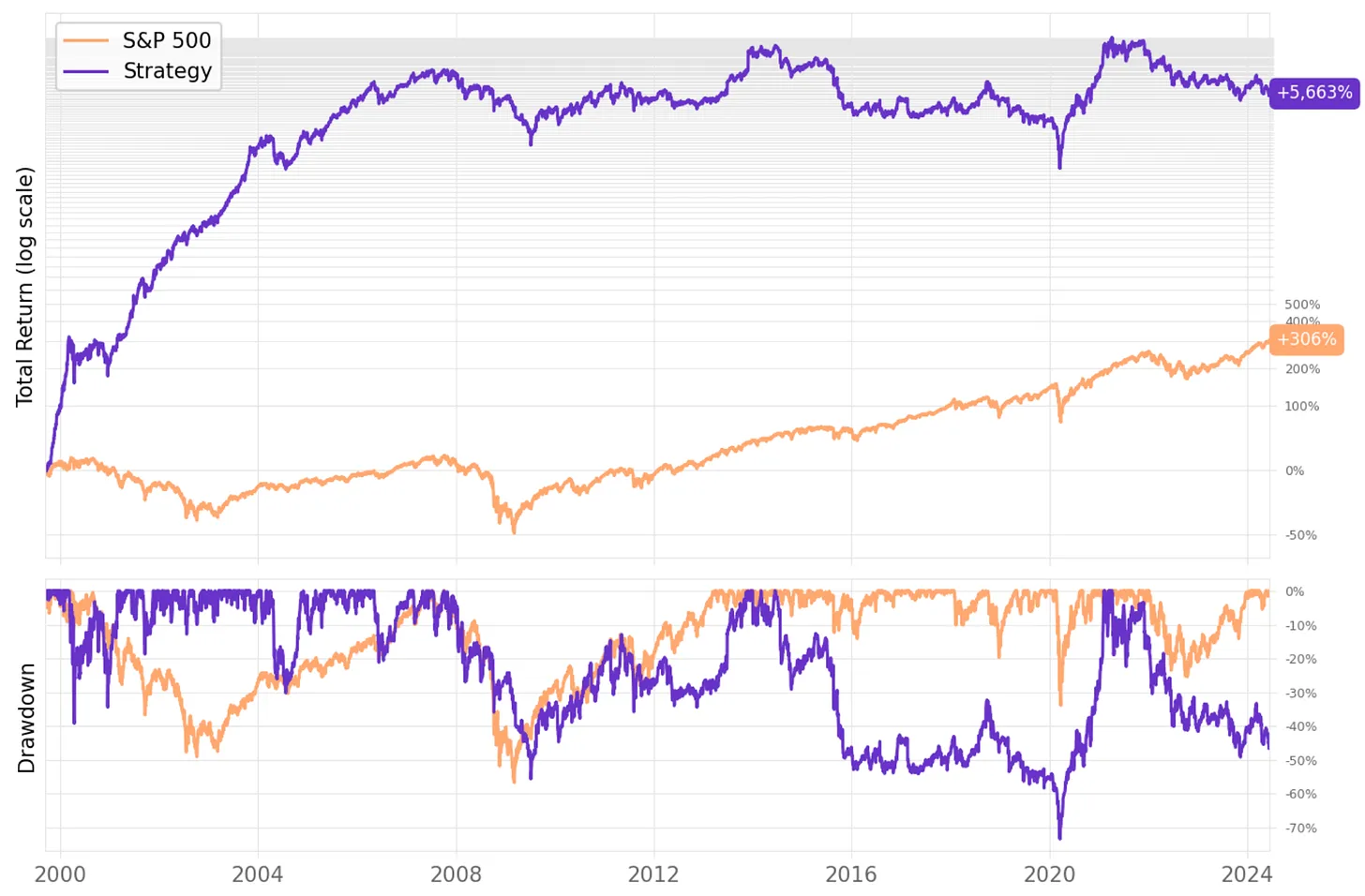

这次的结果很不错,整体年回报率达到 17.8%,是基准的 3 倍。但也存在问题,即所有这些都是在前 8-9 年实现的。该策略在 2008 年后停止执行,并从那时起输给基准。

原因何在?通过分析 25 年回测期间进行的 11,380 笔交易,quantitativo 发现了很多退市。这种幼稚方法的问题在于,该策略优先考虑小盘股(在通过流动性过滤器后),它们退市的概率为 +70%。

第二次改进:降低退市风险¶

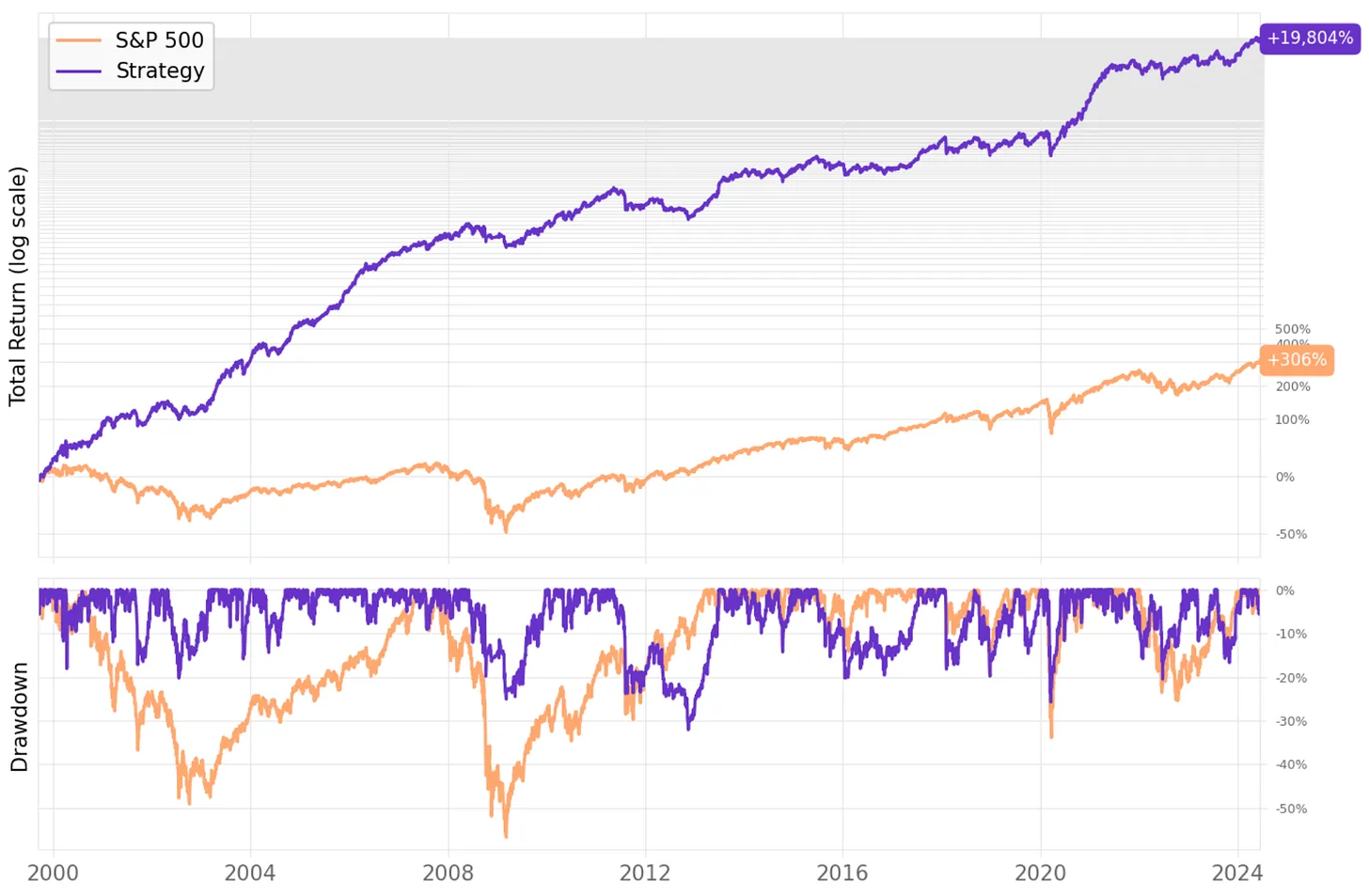

quantitativo 再次改进了策略,这次的改进是将 universe 限制在只交易大型和超大盘股,这些股票的退市概率较低(分别为 35%和 9%)。

这一次效果非常明显。策略的年化回报达到了 23.9%,是同期基准的 4 倍,夏普达到 1.23%,最大回撤为 32%,几乎只有标普的一半。但是,之前就存在的一个问题,交易次数过于频繁仍然存在。现在一年仍然会交易 461 次。

第三次改进:减少 slots¶

之前的实验使用了 10 个 slots,这可能是导致交易次数过多的主要原因。于是,quantitativo 将同时持有的标的数减少到 2 支。

现在,交易笔数由 461 次/年下降到 90 笔/年。并且实现 30.3%的年回报率,是基准的 5 倍。

结论¶

这篇文章介绍了一个基于短时 RSI 的均值回归策略,并在最后,给出了年化达 30.3%的一个实现(未考虑滑点和交易手续费)。

这个策略的内核是短时 RSI,尽管这个指标发明以来已经超过 45 年,但回测结果表明,只要你研究一件事足够深入,就很可能取得成功。

Quote

It's not that I'm so smart; it's just that I stay with problems longer. -- Albert Einstein

这个方案已经值回你的阅读时间,但更为重要的是,我们讨论了策略发现的一般流程和优化角度。

我们再梳理一次,作为本篇的结束语:

- RSI 代表着潮汐和回归,其背后是人性,因此它永远不会过时。

- 多因子策略也可以以某个因子为主,在交易过程中,以限制条件的方式引入其它因子。

- 文中给出了判断标的流动性强弱的方法,你也可以将其作为一个因子。

- 研发策略的步骤往往从单因子检验开始,再编写简单回测,然后根据回测结果一步步优化。

- 在优化过程中,quantitativo 先是使用 ETF,然后改用了 10 个 slots,最终回到 2 个 slots 的方案。

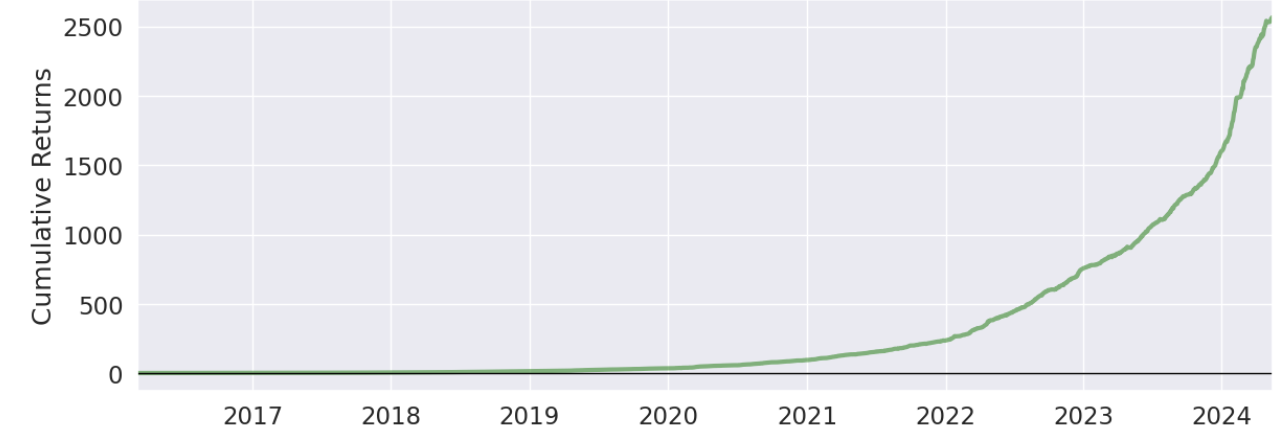

看到吃不到!7 年涨了 2500 倍¶

这一周我们继续探索 Alphalens 因子分析框架的使用。因子与收益之间的关系很少是线性的,但Alphalens本身就是一个线性分析框架,以揭示因子与收益之间的线性关系见长。它支持的三种分析方法是:

- Regression (回归法)

- IC/Rank-IC (相关系数、秩相关)

- Tiered Regression (分层回溯)

都是基于线性回归或者准线性(相对于svm、nn等而言)。因此,如何让Alphalens在因子检验中,能够真正揭露出因子与收益之间的关系,是一个比较有技巧的活儿。

我们在7月26日发表的视频号中,探索了如何运用 plot_quantile_statistics_table 和 mean period wise return by Factor quantile图来抽丝剥茧,重构因子,最终完美地揭示因子与收益之间的线性关系。

这里我们也对视频内容进行一个摘要。

在实验中,我们先是使用了400个ticker,1000天的数据。在实验方向确定后,我们扩大到2000个ticker, 2000天的数据,以排除偶然性。

我们要探索的因子是6期的RSI。作为因子,一般要求因子值越大,收益越高;但RSI恰好是反向的,一般认为,RSI越大,就越需要减仓。因此,我们实际构建的因子是:

$$

factor = 100 - RSI

$$

第一次实验¶

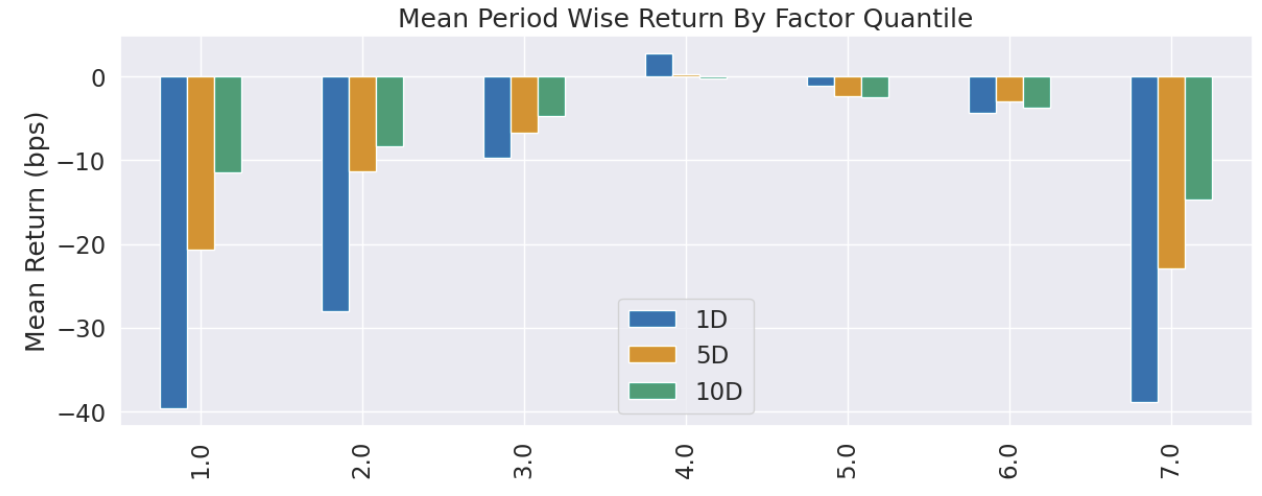

简单用Alphalens的默认值跑一下,我们得到以下结果:

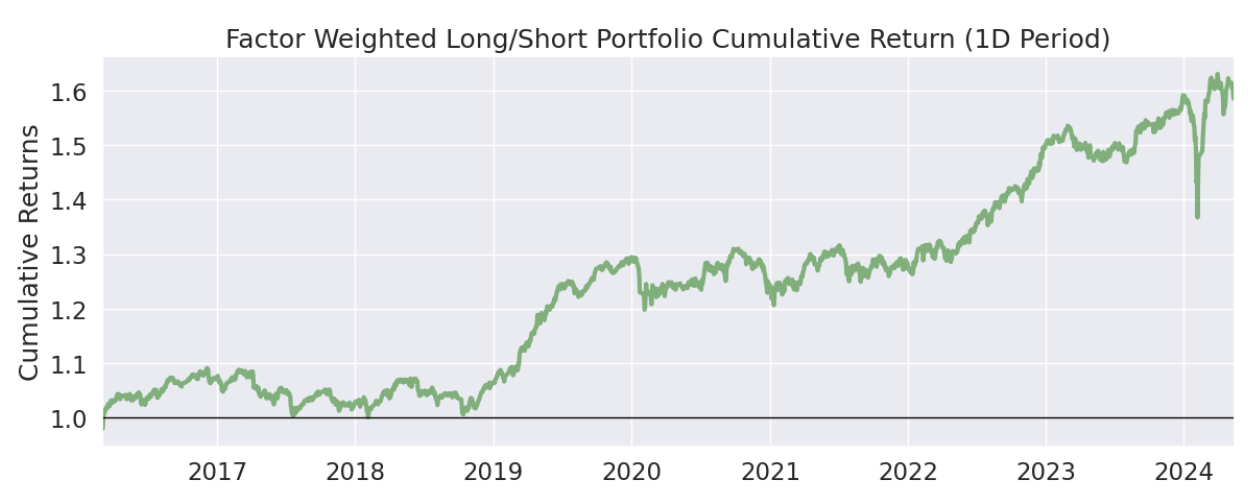

看收益看不出什么问题。如果你是做纯数据挖掘,就会觉得这也没什么,反正这个因子也是盈利了呀,对不对?

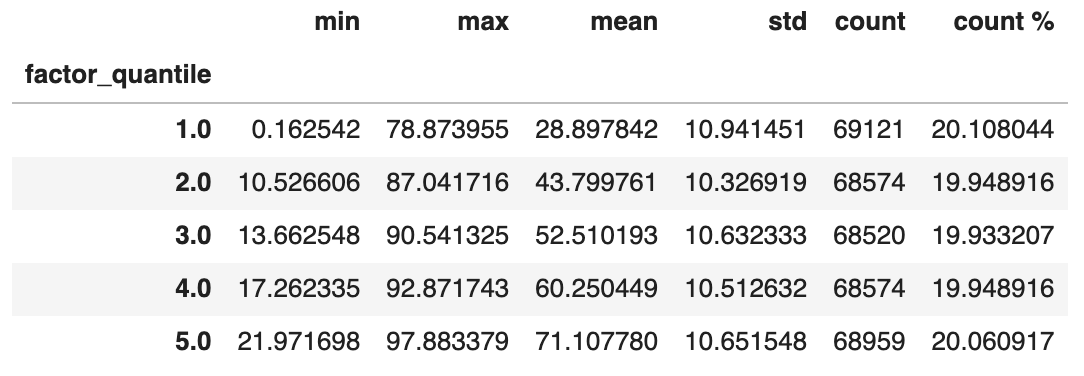

但如果我们仔细看分层图,就会发现,这次实验没有任何意义。因为第一层的因子值从0跨到78.9,最后一层因子值,从22跨越到了97。

看分层收益均值图,会发现因子与收益之间没有线性关系。Alphalens只能做线性分析,在这种情况下,Alphalens又如何能揭示因子与收益之间的因果关系呢?

第二次实验¶

Alphalens的默认分层方式是by quantiles。我们能运用这种方式来分层的前提,是因子本身是均匀分布的。而RSI不是。

除了RSI之外,还有很多例子不适用by quantiles分层。比如,如果因子是语料情感类的,那么因子大概是0~5之样的标签。这种情况下,也不适合按quantiles分层。

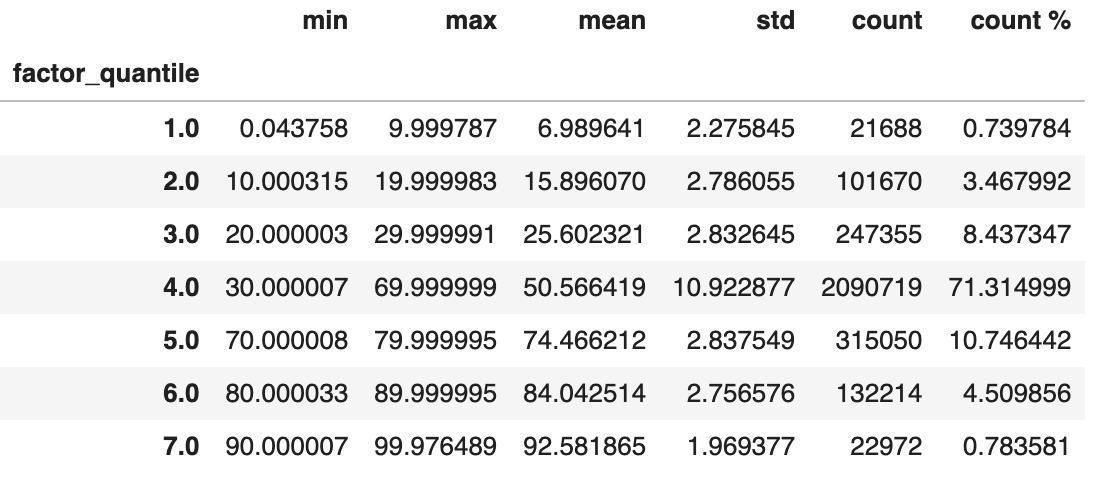

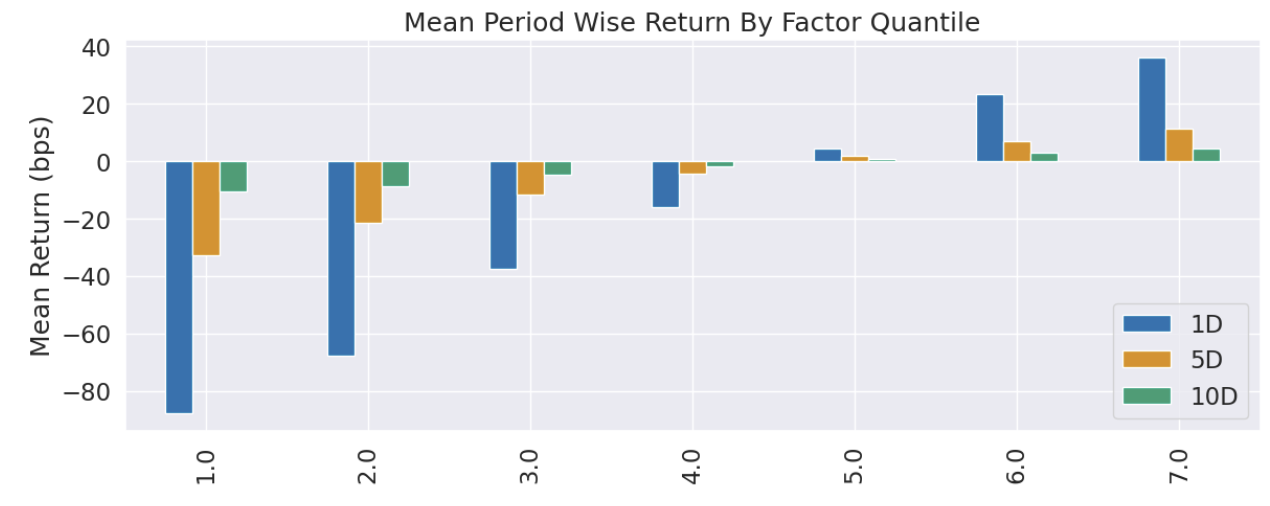

Alphalens提供另一种分层方式,即by bins。我们提供的分箱是[0,10,20,30,70,80,90,100]。这里我们有一个假设,即我们对中间的RSI不感兴趣,认为它们不会提供交易信号。

现在分层的结果就很合理了:

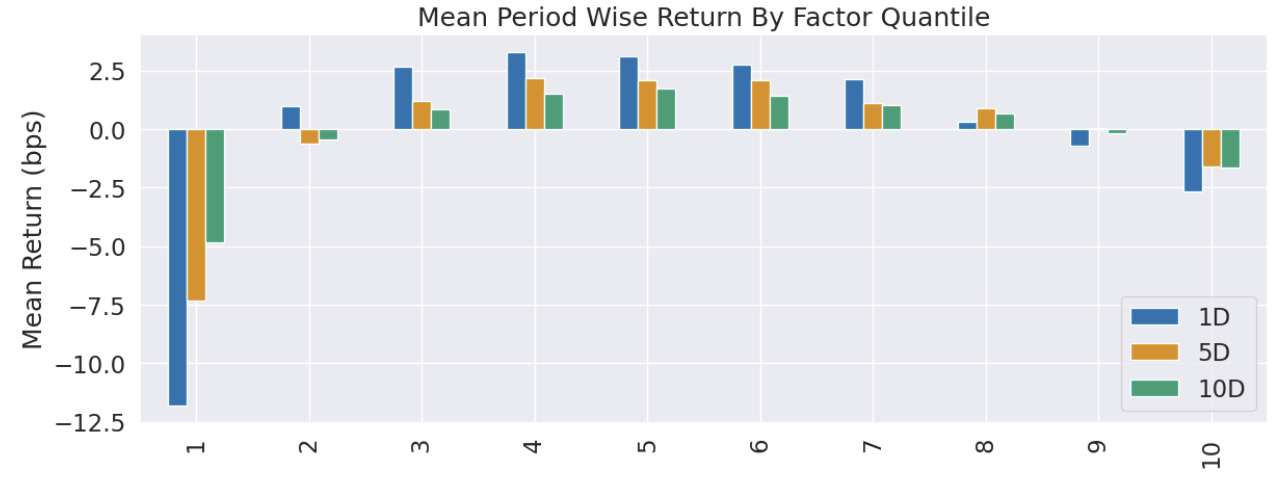

但是我们如果看一下 mean period wise return by Factor quantile图,就会发现,因子与收益之间镜像的线性关系:

如果Alphalens能做多第4组,做空第1组,这样的策略结果应该不错。但是Alphalens并不能这么做。需要我们修改因子。

我们的方法是,抛弃掉因子值大于50的那一部分,再让Alphalens来分析因子与收益之间是否存在关系。

第三次实验¶

这次我们得到了非常完美的线性关系:

在这种情况下,可以认为,Alphalens的分析结果是有效的。

当然收益也很好看。

过于好看了。能够超过这个策略的,只有涨停板因子。

关于收益的讨论¶

一般来说,当我们看到这么好的收益时,就应该认为是实施步骤出现了问题。 在我们的实验中,是否存在实施问题呢?因子分析比较复杂,这就是为什么我们要尽可能地使用框架的原因。用对了框架,再离奇的结论也要接受。

那么,这个收益我们能否兑现?只有极少数人能够兑现这个收益。因为它的大部分收益是通过做空第一组来实现的。在我们的算法中,第一组实际上就是RSI大于90的那一组。

这一组的股票,往往是涨停股了,平常融券不易,此时融券就更难。但是,从今年以来披露的一些违规案例来看,有些机构先拉涨停板,再融券做空,这是充分利用了我们这里因子分析的结果:即RSI>90时,做空胜算很大。

所以,只有极少数人能兑现这么高的收益。

随着各种交易规则的完善,之前被这些人割走的利润,现在将回到市场中。

结论¶

Alphalens无法揭示复杂的非线性关系,这是由于它的因子检验方法所决定的。所以,对一些因子与收益之间不存在简单线性关系的因子,我们需要对它进行适当的变换,以适合分析框架。

否则,无论你的因子是好是坏,都不可能得到正确的结果。

量化投资顶刊有哪些(一)?¶

Journal of Finance 创刊于1946年,是由美国金融协会(American Finance Association)主办的一份顶级学术期刊。它不仅吸引了世界各地顶尖学者的投稿,也是衡量学术成就和职业发展的重要指标。许多诺贝尔经济学奖得主的早期工作都曾在该期刊上发表,比如作为现代金融基石的现代资产组合理论(Markowitz)、资本资产定价模型(William Sharpe)、MM定理(Merton H. Miller)、有效市场假说(Eugene Fama)等。Journal of Financial Economics . Rolf Banz, 1981年发表《The relationship between return and market value of common stocks》(即小市值因子),就是选择的这一家。2015年Famma发表五因子模型,也是这家期刊。Review of Financial Studies ,由牛津出版,是一本同行评审学术期刊。它在2020年的影响因子为5.814,在商业、金融类排名5/110。《Market Liquidity and Funding Liquidity》一文最早就发表在这里。在google学术上,它有超过6500次引用。Journal of Portfolio Management ,专注于投资组合管理的实践和理论,包括量化策略和风险管理。Journal of Financial and Quantitative Analysis ,简写JFQA,发表金融经济领域理论和实证研究。Journal of Empirical Finance ,强调实证研究,包括市场效率、资产定价和投资策略的实证分析。The Journal of Trading ,关注交易策略、市场动态和交易技术的期刊,不过已停刊。同类型的杂志有《The Traders' Magazine》 。