7因子模型,除了规模、市场、动量和价值,还有哪些?

这篇文章的源起是有读者问,七因子模型除了规模、市场、动量和价值之外,还包括哪几个因子?就这个题目,正好介绍一下Fung & Hsieh的七因子模型。

七因子模型一般是指David Hsieh和William Fung于2004年在一篇题为《Hedge Fund Benchmarks: A Risk Based Approach》中提出的7 factor model。

作者David Hsieh 出生于香港,是Duke大学教授,在对冲基金和另类beta上有着深入而广泛的研究。William Fung则是伦敦商学院对冲基金教育研究中心的客座教授。

作者David Hsieh 出生于香港,是Duke大学教授,在对冲基金和另类beta上有着深入而广泛的研究。William Fung则是伦敦商学院对冲基金教育研究中心的客座教授。

这篇论文发表以来,共获得了1300多次引用。作者也以此论文获得了由CFA颁发的格雷厄姆和多德杰出贡献奖及费雪.布莱克纪念基金会奖等几个奖励。因此,这篇论文在量化史上还是有一定地位的,值得我们学习。

在这篇论文中,7因子模型指的是以下7个:

- Bond Trend-Following Factor 债券趋势跟随因子

- Currency Trend-Following Factor 货币趋势跟随因子

- Commodity Trend-Following Factor 商品趋势跟踪因子

- Equity Market Factor 股票市场因子

- The Equity Size Spread Factor 股票规模利差因子

- The Bond Market Factor 债券市场因子

- The Bond Size Spread Factor 债券规模利差因子

这几个因子中,股票市场因子、规模利差因子本质上就是市场因子和规模因子。

前三个因子来自Fung和Hsieh另一篇论文:《The Risk in Hedge Fund Strategies: Theory and Evidence from Trend Followers》。 这篇论文发表几年后, Fung和Hsieh又增加了第8个因子,即MSCI新兴市场指数。

这篇论文中还介绍了对冲基金研究中几个常见的偏差(bias),这里也重点介绍下。

Tip

在投资中了解什么是错的、怎么错的,可能比了解什么是对的更重要,毕竟,投资中,只有正确的方法和方法论是持久发作用的,而所谓“正确的结论”,都只是一时一地的产物。

研究对冲基金时,第一个容易出现的偏差是选择偏差。共同基金(即公募基金)需要公开批露他们的投资活动,但对冲基金则不需要。对冲基金的数据一般由数据供应商收集,在这种收集过程中,就可能出现选择偏差,从而使得数据库中的基金样本不是整个基金样本的代表性样本。

第二是幸存者偏差。这是所有基金研究中的一个常见问题。我们在课程中讲过,股票的上市和退市都比较严格,公司即使退市,它的历史数据也能很容易获取到;但已停止运营的基金则会从数据库中剔除掉。这一点除了本文有提到,在其它许多论文中也有提到。

第三个偏差是即时历史偏差(instant history bias)。当基金进入数据库时,它会把过去的业绩历史记录也带入进来,尽管这些业绩记录是在孵化期创建的。并且,如果一支基金在孵化期的业绩不够好,他们也往往会停止运营。显然,这样的业绩记录并不完全真实可靠。

在量化研究中如何避免各种系统偏差是很重要的经验和技巧。这些经验并不来自于学术研究,掌握这些经验需要我们了解数据加工处理的过程 -- 很多人无法直接了解到数据收集到加工的全过程,因此行业交流是十分重要的。

回到正题。读者的提问是,在七因子模型中,除了市场、规模、价值和动量,其它几个因子是什么。这个问题可能来源于国内私募在用的一个8因子模型。

这个模型由清华大学国家金融研究院在2017年3月的一个简报(中国私募基金8因子模型)中作出批露。它参考了Fung和Hsieh的7因子模型,提出了8个因子,分别是:

- 股票市场风险因子(MKT)

- 规模因子(SMB)

- 价值因子(HML)

- 动量因子(MOM)

- 债券因子(BOND10)

- 信用风险因子(CBMB10)

- 债券市场综合因子(BOND_RET)

- 商品市场风险因子

不难看出,这个8因子模型是在经典的FF三因子(规模、市场、价值)基础上,增加了动量因子(Titman和Jegadesh),再结合Fung和Hsieh的七因子中的一些因子构成的。

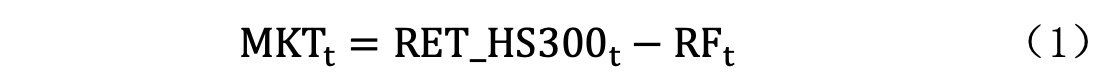

在这个模型中,股票市场风险因子定义为:

\(RET_HS300_t\)为第\(t\)月的沪深300指数的月收益率, \(RF_t\)为第\(t\)月1年期定期存款利率的月利率。这点比较意外,一般来说,国债的风险比存款还要低(大额存款有50万的止付额),但收益要高一些,一般多会使用国债利率作为无风险收益率。

它的规模因子构建方法是,以一年为期进行一次换手。在每年6月底构建一次投资组合,将A股按流通市值将样本股票等分为小盘组和大盘组,再根据T-1期年报中的账面市值比和A股流通市值(ME)计算出账面市值比后,将股票按30%, 40%, 30%的比例划分为成长组、平衡组和价值组。最后,将两种分组方式所得的结果,按笛卡尔积的方式组成为六组,再计算各组的月收益率。

它的价值因子、动量因子构建方法与规模因子类似。

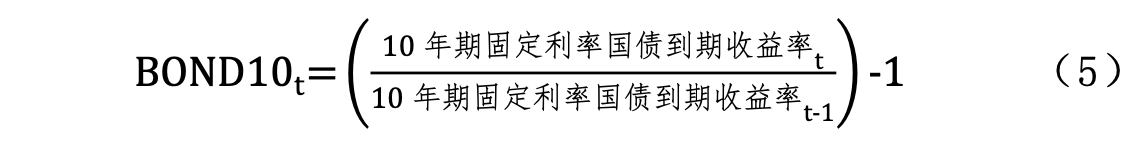

债券因子公式为:

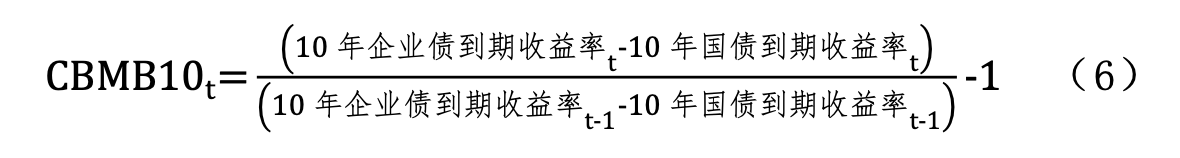

信用风险因子为:

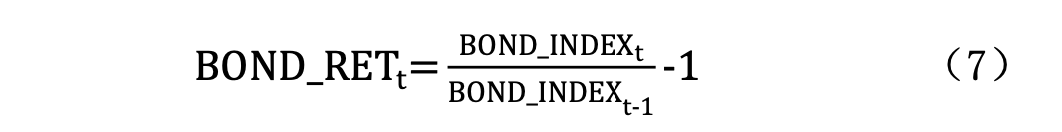

债券市场综合因子公式为:

数据使用的是中债综合全价指数。文章虽然只有10页的篇幅,但在因子构建方面讲解得比较详细,感兴趣的同学可以找来一读。

题图是杜克大学的地标 - Duke Chapel(杜克教堂)。我曾经开车路过杜克大学,当时心想,哈,这就是杜克大学了,可惜事前没有安排,没能进去参观。

从CAPM、APT以来,各种因子被源源不断地提出,形成了所谓的因子动物园一说。这么多因子,如何进行学习?如何梳理它们的脉络?对初学者而言,可能会一时没有头绪。我们准备了一个系统的量化课程(《量化二十四课》),并且即将开设新的因子分析及机器学习策略课程,欢迎咨询。现在报名《量化二十四课》,还可以免费升级到《因子分析及机器学习策略》课程。

文中提及的两篇论文,可以在这里找到链接下载。