- 10月25日起,存量房贷统一下调!

- Robotaxi Day草草收场,特斯拉暴跌

- 一揽子增量财政策略超预期,规模或在5万亿以上

- 化债概念出炉!

- 周日:9月PPI和CPI指数公布

- 周一(10月14日)国新办就前三季度进出口数据举办新闻发布会

- 工商银行发布存量房贷利率调整常见问答,透露存量住房贷款都可以调整为不低于LPR-30BP(除京沪深二套外),并在10月25日统一批量调整。以100万、25年期、等额本息计,调整后每月可省支出469元,共节省利息14.06万元。

- We Robot发布会召开,此前马斯克称其为载入史册,但等到大幕拉开,却只有短短20多分钟的主题介绍,重要技术指标和参数均未公布。随后特斯拉大跌8.78%,其对手莱福特(Lyft)则大涨9.59%。

- 财政部周六召开发布会,一揽子增量财政政策落地,有分析师认为,保守估计,本次一揽子增量财政政策规模或在5万亿元以上,重点是化债和基层三保。

- 紧随财政部发布,化债概念受到市场热议。证券时报.数据宝梳理,AMC、城投平台、PPP概念和REITs概念共约37家公司可能受益。在周五大跌中,这些公司多数逆市大涨或者跑赢大盘。

消息来源:东方财富

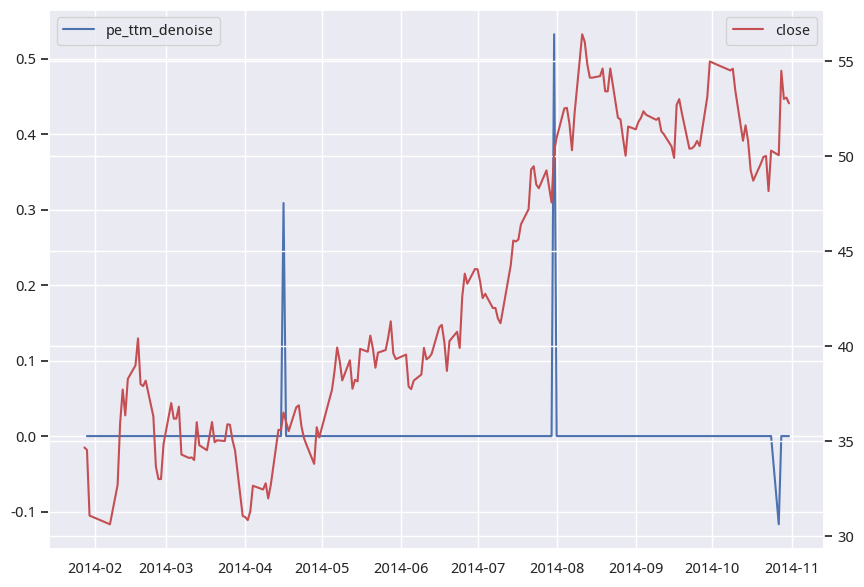

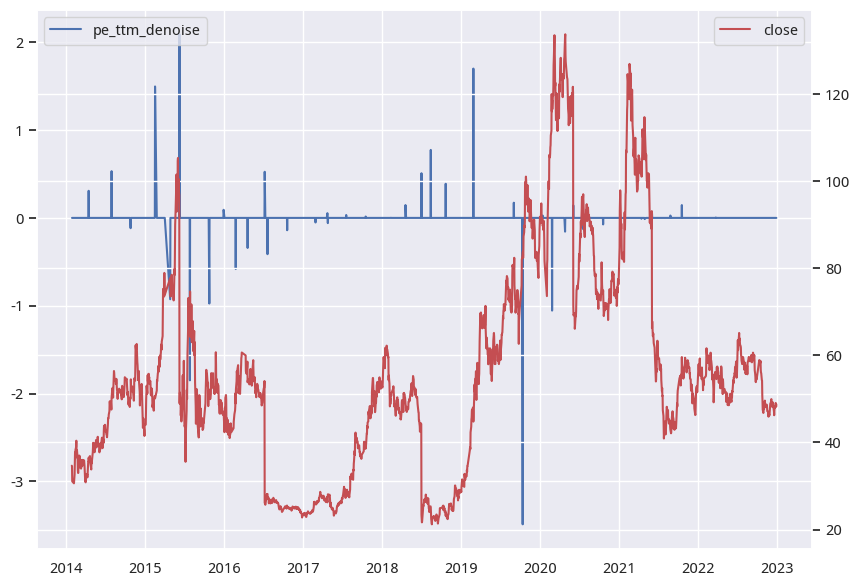

去极值是量化分析预处理中的常见步骤,在机器学习中也很常见。在各种去极值方法中,中位数拉回是对数据分布特性适应性最广、最鲁棒的一种。

我们先介绍绝对中位差(median absolute deviation)的概念:

\[MAD = median(|X_i - median(X)|)\]

为了能将 MAD 当成与标准差\(\sigma\)相一致的估计量,即

\(\(\hat{\sigma} = k. MAD\)\)

这里 k 为比例因子常量,如果分布是正态分布,可以计算出:

$$

k = \frac{1}{(\Phi^{-1}(\frac{3}{4}))} \approx 1.4826

$$

基于这个 k 值,取 3 倍则近似于 5。

代码实现如下:

| from numpy.typing import ArrayLike

def mad_clip(arr: ArrayLike, k: int = 3):

med = np.median(arr)

mad = np.median(np.abs(arr - med))

return np.clip(arr, med - k * mad, med + k * mad)

np.random.seed(78)

arr = np.append(np.random.randint(1, 4, 20), [15, -10])

mad_clip(arr, 3)

|

这段代码只能对单一资产进行mad_clip。如果要同时对A股所有资产的某种指标去极值,上述方法需要循环5000多次,显然速度较慢。此时,我们可以使用下面的方法:

| def mad_clip(df: Union[NDArray, pd.DataFrame], k: int = 3, axis=1):

"""使用 MAD 3 倍截断法去极值"""

med = np.median(df, axis=axis).reshape(df.shape[0], -1)

mad = np.median(np.abs(df - med), axis=axis)

magic = 1.4826

offset = k * magic * mad

med = med.flatten()

return np.clip(df.T, med - offset, med + offset).T

|

这一版的 mad_clip 可以接受 numpy ndarray 和 pandas dataframe 作为参数。输入的数据格式是什么,它返回的数据格式就是什么。

我们在np.median调用中,传入了 axis参数。如果axis=0, 表明按列的方向遍历,因此是按行取中位数;axis=1,表明按行的方向遍历,因此是按列取中位数。

我们使用真实数据测试一下:

| # 加载测试数据

start = datetime.date(2023, 1, 1)

end = datetime.date(2023, 12, 29)

barss = load_bars(start, end, 7)

closes = barss["close"].unstack("asset").iloc[-5:]

closes

|

输出数据为:

| asset/date |

002095.XSHE |

003042.XSHE |

300099.XSHE |

301060.XSHE |

601689.XSHG |

603255.XSHG |

688669.XSHG |

| 2023-12-25 |

23.400000 |

18.090000 |

6.10 |

13.00 |

73.910004 |

36.799999 |

18.080000 |

| 2023-12-26 |

21.059999 |

17.520000 |

5.94 |

12.83 |

72.879997 |

37.000000 |

18.080000 |

| 2023-12-27 |

20.070000 |

17.590000 |

6.04 |

12.84 |

72.000000 |

36.840000 |

18.049999 |

| 2023-12-28 |

20.010000 |

18.139999 |

6.11 |

13.14 |

72.199997 |

38.150002 |

18.440001 |

| 2023-12-29 |

20.270000 |

18.580000 |

6.19 |

13.29 |

73.500000 |

37.299999 |

18.740000 |

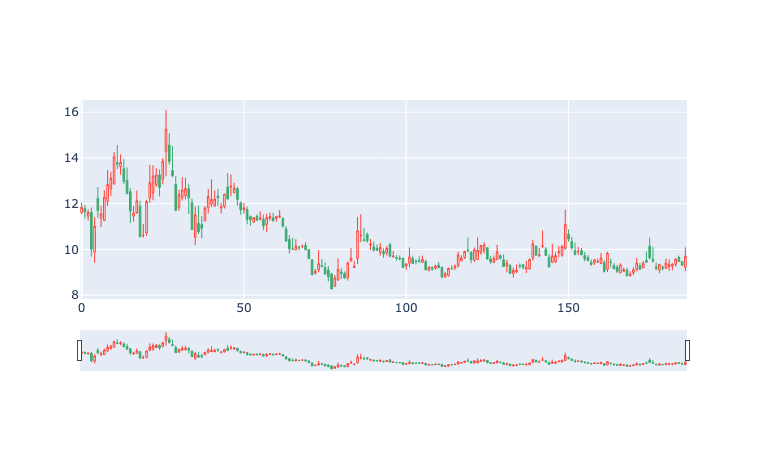

为了测试效果,我们将k设置为较小的值,以观察其效果:

| asset/date |

002095.XSHE |

003042.XSHE |

300099.XSHE |

301060.XSHE |

601689.XSHG |

603255.XSHG |

688669.XSHG |

| 2023-12-25 |

23.400000 |

18.090000 |

10.217396 |

13.00 |

25.962605 |

25.962605 |

18.080000 |

| 2023-12-26 |

21.059999 |

17.520000 |

10.296350 |

12.83 |

25.863649 |

25.863649 |

18.080000 |

| 2023-12-27 |

20.070000 |

17.590000 |

10.325655 |

12.84 |

25.774343 |

25.774343 |

18.049999 |

| 2023-12-28 |

20.010000 |

18.139999 |

10.582220 |

13.14 |

26.297781 |

26.297781 |

18.440001 |

| 2023-12-29 |

20.270000 |

18.580000 |

10.659830 |

13.29 |

26.820169 |

26.820169 |

18.740000 |

我们看到,原始数据中的73.9被拉回到25.9,6.1被拉回到10.2(以第一行为例),并且都是以行为单位计算的。

这是一个很常见的需求,比如,有股谚语云,天量见天价,地量见地价。当行情处在高位,成交量创出一段时间以来的天量之后,后续成交量将难以为继,容易引起下跌;当行情处在低位,成交量创出一段时间以来的地量之后,表明市场人气极度低迷,此时价格容易被操纵,从而引来投机盘。

在通达信公式中有此函数,在麦语言中,对应的方法可能是LOWRANGE。以下是myTT中LowRange函数的实现:

| def LOWRANGE(S):

# LOWRANGE(LOW)表示当前最低价是近多少周期内最低价的最小值 by jqz1226

rt = np.zeros(len(S))

for i in range(1,len(S)): rt[i] = np.argmin(np.flipud(S[:i]>S[i]))

return rt.astype('int')

|

这是一个看似简单,但实际上比较难实现的功能。如果我们对上述函数进行测试,会发现它不一定实现了需求(也可能是本文作者对此函数理解有误)。

| s = [ 1, 2, 2, 1, 3, 0]

LOWRANGE(np.array(s))

|

在上述测试中,我们希望得到的输出是[1, 1, 1, 3, 1, 6],但LOWRANG将给出以下输出:

| array([0, 0, 0, 2, 0, 0])

|

下面,我们给出该函数的向量化实现。

Warning

该函数在开头的几个输出中,存在出错可能。因不影响因子分析,暂未修复。

1

2

3

4

5

6

7

8

9

10

11

12

13

14

15

16

17

18

19

20

21

22

23

24

25

26

27 | def min_range(s):

"""计算序列s中,元素i是此前多少个周期以来的最小值

此方法在个别数字上有bug

Example:

>>> s = np.array([5, 7, 7, 6, 5, 8, 2])

>>> min_range(s)

array([1, 2, 1, 2, 3, 1, 6])

"""

n = len(s)

# handle nan

filled = np.where(np.isnan(s), -np.inf, s)

diff = filled[:,None] - filled

mask = np.triu(np.ones((n, n), dtype=bool), k=1)

masked = np.ma.array(diff, mask=mask)

rng = np.arange(n)

ret = rng - np.argmax(np.ma.where(masked > 0, rng, -1), axis=1)

ret[0] = 1

if filled[1] <= filled[0]:

ret[1] = 2

return ret

s = np.array([5, 7, 7, 6, 5, 8, 2])

min_range(s)

|

最终输出的结果是:

| array([1, 1, 2, 3, 4, 1, 6])

|

在第2个7的位置,输出与期望不一致,但此后计算都正确。这个实现非常有技巧,运用了三角矩阵做mask array,从而消解了循环。

使用numpy计算移动均线非常简单,使用np.convolve()即可。

| def moving_average(ts: ArrayLike, win: int, padding=True)->np.ndarray:

kernel = np.ones(win) / win

arr = np.convolve(ts, kernel, 'valid')

if padding:

return np.insert(arr, 0, [np.nan] * (win - 1))

else:

return arr

moving_average(np.arange(5), 3)

|

输出结果为array([nan, nan, 1., 2., 3.])

移动均线是只考虑价格信息的一种均线。分时均价线则则同时纳入成交量和成交价信息的均线,在日内交易中有特别重要的含义。比如,在市场不好的情况下,如果个股价格位于分时均线下方,此前两次上冲均线失败,那么,一旦冲第三次失败,一般认为要尽快卖出。反之亦然。

均价线的计算如下:

如果当前时刻为t,则用开盘以来,直到时刻t为止的成交金额除以成交量,即得到该时刻的累积成交均价。将所有时刻的成交均价连接起来,即构成了分时均价线。

这个功能看似复杂,但由于numpy提供了cumsum函数,因此实际上计算非常简单:

| def intraday_moving_average(bars: DataFrame)->np.ndarray:

acc_vol = bars["volume"].cumsum()

acc_money = barss["amount"].cumsum()

return acc_money / acc_vol

|

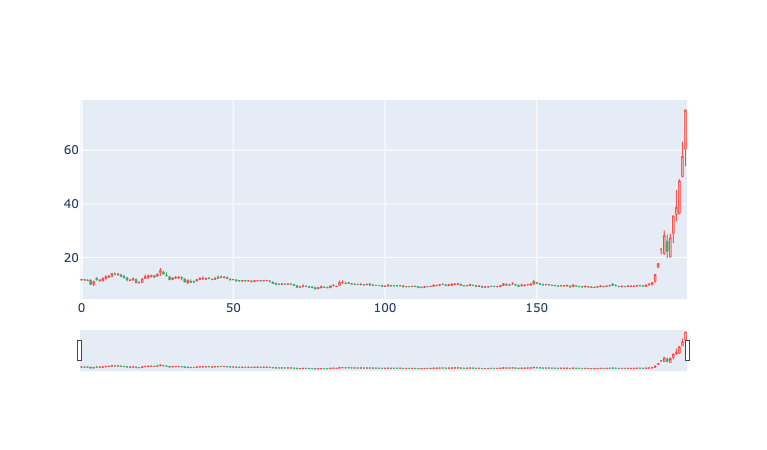

在本环境中,只提供了日线数据,我们以日线代替分钟线进行测试:

| start = datetime.date(2023, 1, 1)

end = datetime.date(2023, 12, 29)

barss = load_bars(start, end, 1)

intraday_moving_average(barss)

|

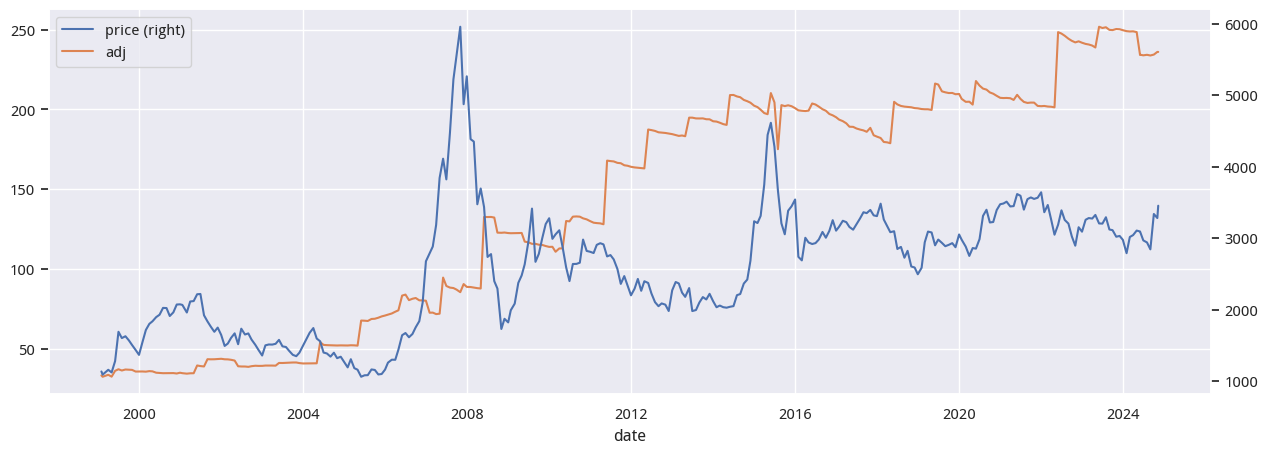

最大回撤(MDD)是指投资组合从最高点到最低点的最大观察损失,直到达到新的最高点。最大回撤是一定时间周期内的下行风险指标。

\[

MDD = \frac{Trough Value - Peak Value}{Peak Value}

\]

max drawdown是衡量投资策略风险的重要指标,因此,在empyrical库中有实现。不过,作为策略风险评估指标,empyrical没必要返回duration等信息,也没有实现滑动窗口下的mdd。现在,我们就来实现滑动版本。

1

2

3

4

5

6

7

8

9

10

11

12

13

14

15

16

17

18

19

20

21

22

23

24 | # https://stackoverflow.com/a/21059308

from numpy.lib.stride_tricks import as_strided

import matplotlib.pyplot as plt

def windowed_view(x, window_size):

"""Creat a 2d windowed view of a 1d array.

`x` must be a 1d numpy array.

`numpy.lib.stride_tricks.as_strided` is used to create the view.

The data is not copied.

Example:

>>> x = np.array([1, 2, 3, 4, 5, 6])

>>> windowed_view(x, 3)

array([[1, 2, 3],

[2, 3, 4],

[3, 4, 5],

[4, 5, 6]])

"""

y = as_strided(x, shape=(x.size - window_size + 1, window_size),

strides=(x.strides[0], x.strides[0]))

return y

|

1

2

3

4

5

6

7

8

9

10

11

12

13

14

15

16

17

18

19

20

21

22

23

24

25

26

27

28

29 | def rolling_max_dd(x, window_size, min_periods=1):

"""Compute the rolling maximum drawdown of `x`.

`x` must be a 1d numpy array.

`min_periods` should satisfy `1 <= min_periods <= window_size`.

Returns an 1d array with length `len(x) - min_periods + 1`.

"""

if min_periods < window_size:

pad = np.empty(window_size - min_periods)

pad.fill(x[0])

x = np.concatenate((pad, x))

y = windowed_view(x, window_size)

running_max_y = np.maximum.accumulate(y, axis=1)

dd = y - running_max_y

return dd.min(axis=1)

np.random.seed(0)

n = 100

s = np.random.randn(n).cumsum()

win = 20

mdd = rolling_max_dd(s, win, min_periods=1)

plt.plot(s, 'b')

plt.plot(mdd, 'g.')

plt.show()

|

测试表明,当时序s长度为1000时,rolling_max_dd的计算耗时为100𝜇S。

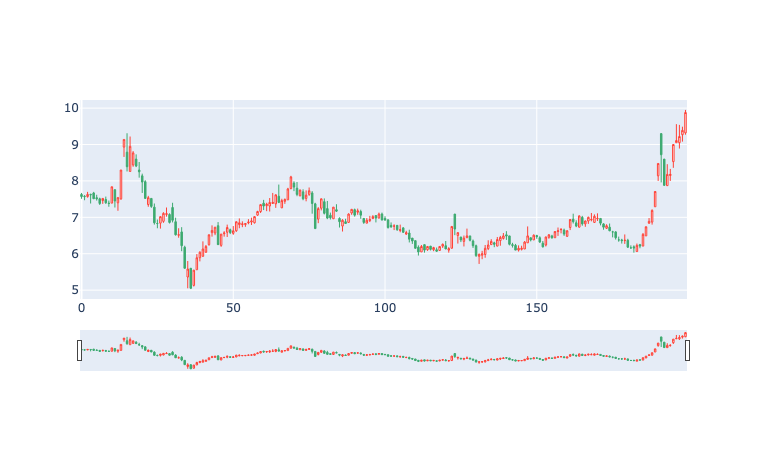

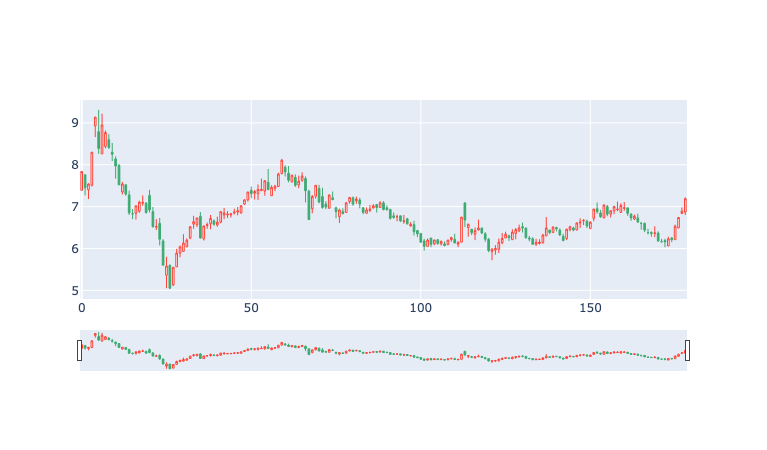

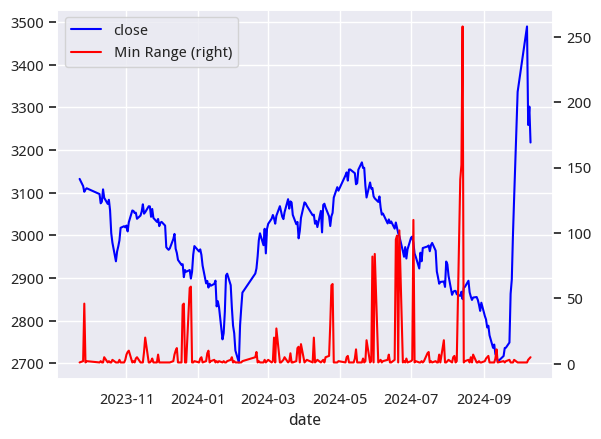

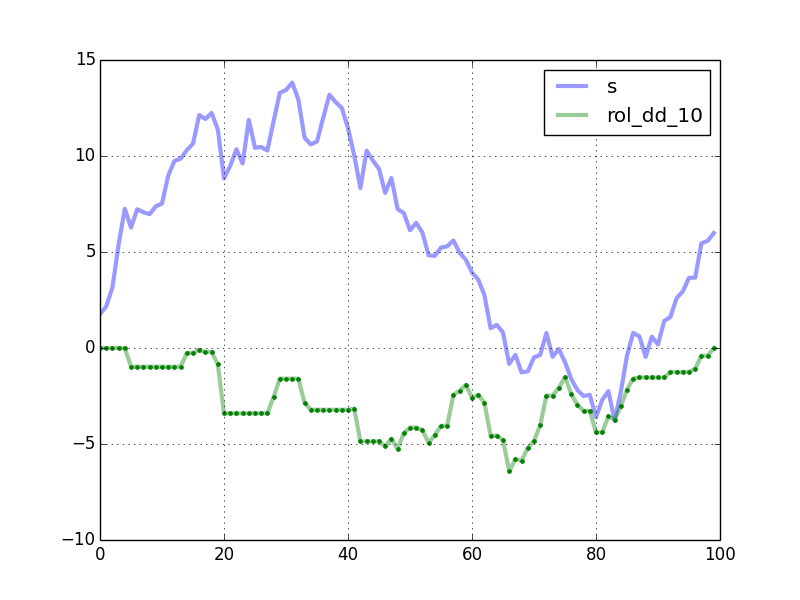

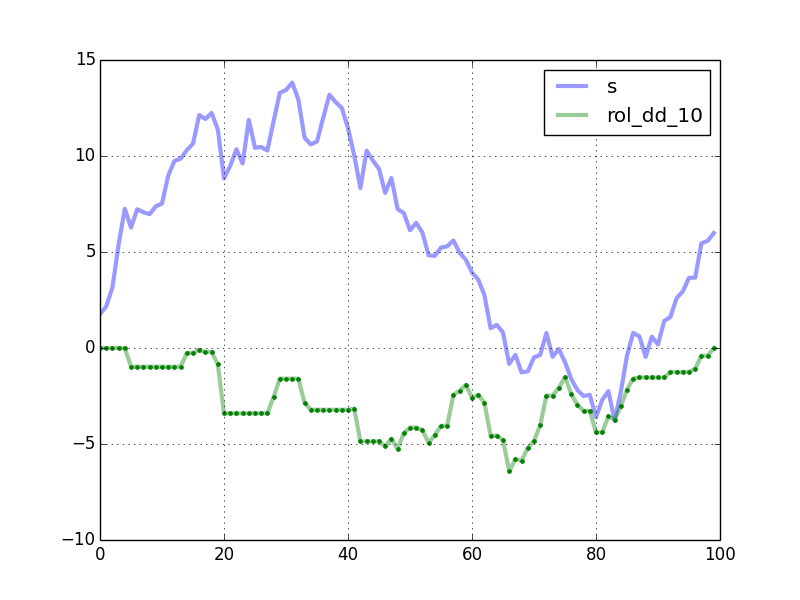

滑动窗口下,生成的mdd与原序列对照图如下:

该方法中,还简单地封装了一个将一维数组转换为滑动窗口视图的函数,可以在其它地方使用。

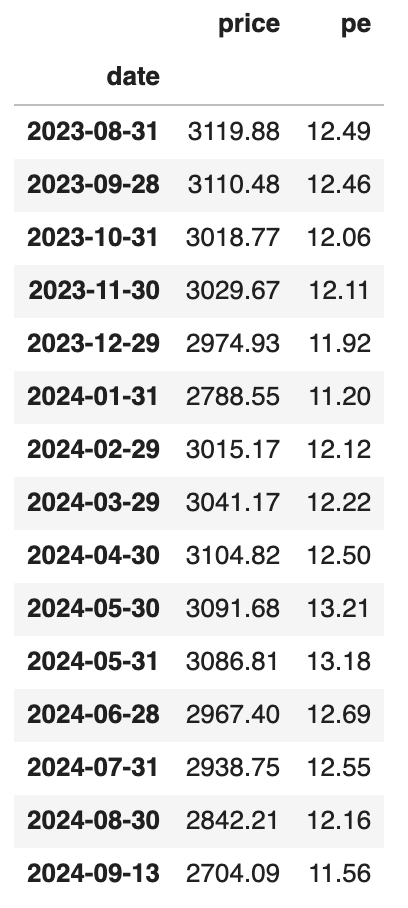

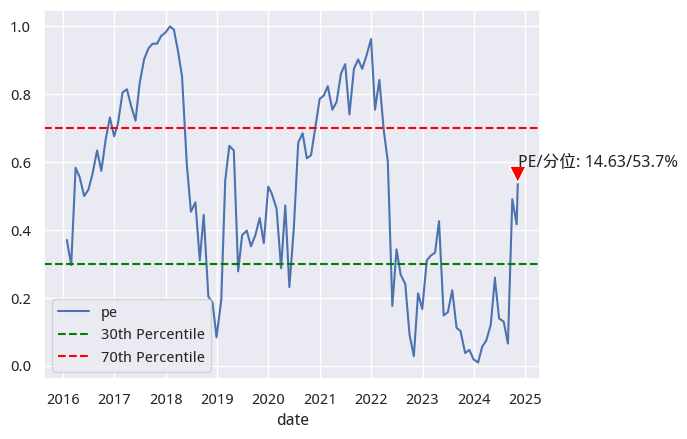

很多基于技术指标的交易策略往往指定了固定的阈值。比如,一些人会在RSI 80以上做空,在RSI 20以下做多。即使是用在指数和行业板块上,这样的指标仍然不够精确,因为在上行通道中,RSI的顶点会高于下行通道中的RSI顶点;在下行通道中,RSI的底部则会比上行通道中的RSI底部低很多。

此外,不同的标的,RSI取值范围也不一样。不仅仅是RSI,许多技术指标都存在需要根据当前的市场环境和标的,采用自适应参数的情况。

其中一个方案是使用类似于布林带的方案,使用指标均值的标准差上下界。但这个方案隐含了技术指标均值的数据分布服从正态分布的条件。

我们可以放宽这个条件,改用分位数,即numpy的percentile来确定参数阈值。

1

2

3

4

5

6

7

8

9

10

11

12

13 | %precision 2

from IPython.core.interactiveshell import InteractiveShell

InteractiveShell.ast_node_interactivity = "all"

np.random.seed(78)

s = np.random.randn(100)

hbound = np.percentile(s, 95)

lbound = np.percentile(s, 5)

s[s> hbound]

s[s< lbound]

|

通过percentile找出来超过上下界的数据,输出如下:

| array([2.09, 2.27, 2.21, 2.12, 2.19])

array([-1.68, -2.4 , -1.97, -1.7 , -1.46])

|

一旦指标超过95%的分位数(hbound),我们就做空;一旦指标低于5%的分位数(lbound),我们就做多。

这里我们也可以使用中位数极值法。一旦指标超过中位数MAD值的3倍,就发出交易信号 。