量化人如何用好Jupyter环境?(一)

网上有很多jupyter的使用技巧。但我相信,这篇文章会让你全面涨姿势。很多用法,你应该没见过。

- 显示多个对象值

- 魔法:%precision %psource %lsmagic %quickref等

- vscode中的interactive window

1. 魔法命令

几乎每一个使用过Jupyter Notebook的人,都会注意到它的魔法(magic)功能。具体来说,它是一些适用于整个单元格、或者某一行的魔术指令。

比如,我们常常会好奇,究竟是pandas的刀快,还是numpy的剑更利。在量化中,我们常常需要寻找一组数据的某个分位数。在numpy中,有percentile方法,quantile则是她的pandas堂姊妹。要不,我们就让这俩姐妹比一比身手好了。有一个叫timeit的魔法,就能完成这任务。

不过,我们先得确定她们是否真有可比性。

1 2 3 4 5 6 7 8 | |

两次输出的结果都是一样,说明这两个函数确实是有可比性的。

在上面的示例中,要显示两个对象的值,我们只对前一个使用了print函数,后一个则省略掉了。这是notebook的一个功能,它会默认地显示单元格最后输出的对象值。这个功能很不错,要是把这个语法扩展到所有的行就更好了。

不用对神灯许愿,这个功能已经有了!只要进行下面的设置:

1 2 | |

在一个单独的单元格里,运行上面的代码,之后,我们就可以省掉print:

1 2 3 4 5 6 7 8 9 10 11 | |

这将显示出两行一样的数值。这是今天的第一个魔法。

现在,我们就来看看,在百万数据中探囊取物,谁的身手更快一点?

1 2 3 4 5 6 7 8 | |

我们使用%timeit来测量函数的运行时间。其输出结果是:

1 2 | |

看起来pandas更快啊。而且它的性能表现上更稳定,标准差只有numpy的1/7。mean±std什么的,量化人最熟悉是什么意思了。

这里的timeit,就是jupyter支持的魔法函数之一。又比如,在上面打印出来的分位数,有16位小数之多,真是看不过来啊。能不能只显示3位呢?当然有很多种方法做到这一点,比如,我们可以用f-str语法:

1 | |

啰哩啰嗦的,说好要Pythonic的呢?不如试试这个魔法吧:

1 2 | |

之后每一次输出浮点数,都只有3位小数了,是不是很赞?

如果我们在使用一个第三方的库,看了文档,觉得它还没说明白,想看它的源码,怎么办?可以用psource魔法:

1 2 3 | |

这会显示tf.int2time函数的源代码:

1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 | |

看起来Zillionare-omicron的代码,文档还是写得很不错的。能和numpy一样,在代码中包括示例,并且示例能通过doctest的量化库,应该不多。

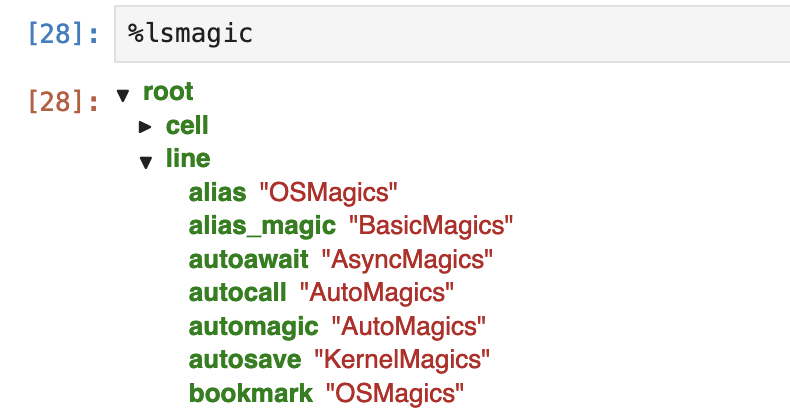

Jupyter的魔法很多,记不住怎么办?这里有两个魔法可以用。一是%lsmagic:

1 | |

这会显示为:

确实太多魔法了!不过,很多命令是操作系统命令的一部分。另一个同样性质的魔法指令是%quickref,它的输出大致如下:

1 2 3 4 5 6 7 8 9 10 11 12 13 14 | |

输出内容大约有几百行,一点也不quick!

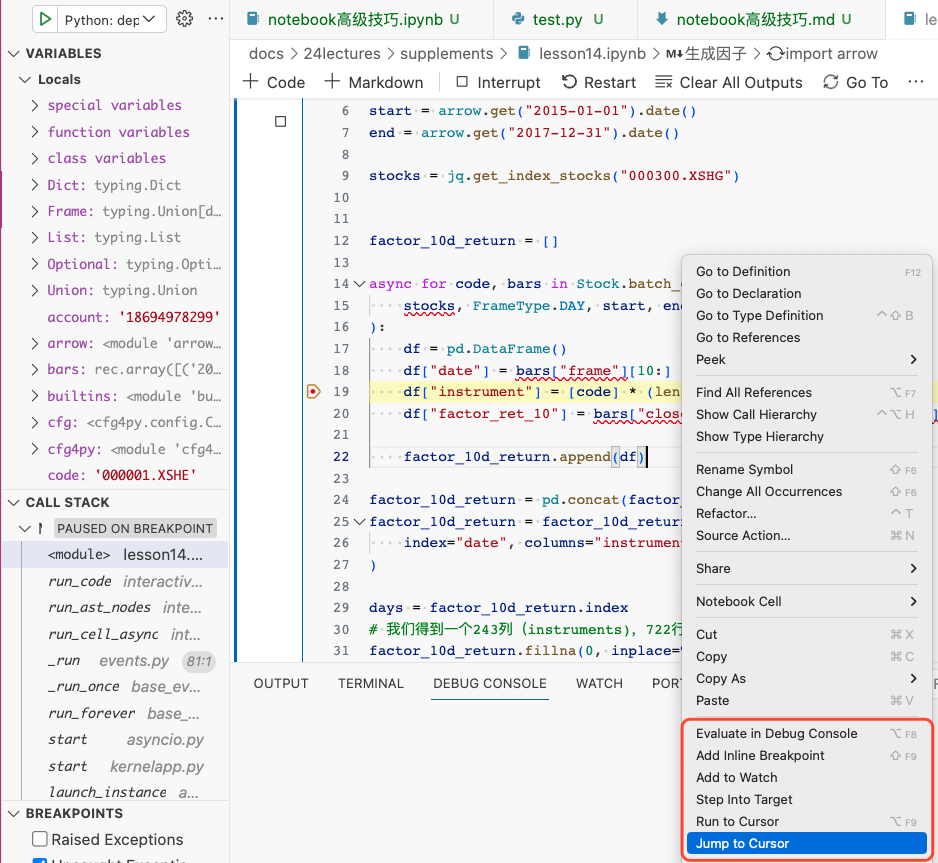

2. 在vscode中使用jupyter

如果有可能,我们应该尽可能地利用vscode的jupyter notebook。vscode中的jupyter可能在界面元素的安排上弱于浏览器(即原生Jupyter),比如,单元格之间的间距太大,无法有效利用屏幕空间,菜单命令少于原生jupyter等等。但仍然vscode中的jupyter仍然有一些我们难于拒绝的功能。

首先是代码提示。浏览器中的jupyter是BS架构,它的代码提示响应速度比较慢,因此,只有在你按tab键之后,jupyter才会给出提示。在vscode中,代码提示的功能在使用体验上与原生的python开发是完全一样的。

其次,vscode中的jupyter的代码调试功能更好。原生的Jupyter中进行调试可以用%pdb或者%debug这样的magic,但体验上无法与IDE媲美。上图就是在vscode中调试notebook的样子,跟调试普通Python工程一模一样地强大。

还有一点功能是原生Jupyter无法做到的,就是最后编辑位置导航。

如果我们有一个很长的notebook,在第100行调用第10行写的一个函数时,发现这个函数实现上有一些问题。于是跳转到第10行进行修改,修改完成后,再回到第100行继续编辑,这在原生jupyter中是通过快捷键跳转的。

通常我们只能在这些地方,插入markdown cell,然后利用标题来进行快速导航,但仍然无法准确定位到具体的行。但这个功能在IDE里是必备功能。我们在vscode中编辑notebook,这个功能仍然具备。

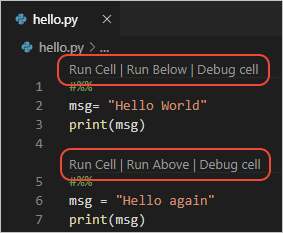

notebook适于探索。但如果最终我们要将其工程化,我们还必须将其转换成为python文件。vscode提供了非常好的notebook转python文件功能。下面是本文的notebook版本转换成python时的样子:

转换后的notebook中,原先的markdown cell,转换成注释,并且以# %% [markdown]起头;而原生的python cell,则是以# %%起头。

vscode编辑器会把这些标记当成分隔符。每个分隔符,引起一个新的单元格,直到遇到下一个分隔符为止。这些单元格仍然是可以执行的。由于配置的原因,在我的工作区里,隐藏了这些toolbar,实际上它们看起来像下图这样。

这个特性被称为Python Interactive Window,可以在vscode的文档vscode中查看。

我们把notebook转换成python文件,但它仍然可以像notebook一样,按单元格执行,这就像是个俄罗斯套娃。宇宙第一的IDE,vs code实至名归。